【実態調査】教育ローンの借入先ランキング! 『三菱UFJ銀行』が第1位、利用者の半数以上が「奨学金よりも使いやすい」と回答

近年、日本では高校の授業料無償化の議論が進む一方で、大学や専門学校などの進学費用の負担は依然として大きな課題となっています。

近年、日本では高校の授業料無償化の議論が進む一方で、大学や専門学校などの進学費用の負担は依然として大きな課題となっています。

学費の高騰や生活費の増加により、多くの家庭が教育ローンを活用せざるを得ない状況にあります。

そこで、今回教育ローンを利用したことがある1,006人を対象に、借入先や返済状況、利用の実態について調査を実施しました。

調査概要:「教育ローン」に関する調査

【調査期間】2025年3月5日(水)~2025年3月7日(金)

【調査方法】PRIZMA(https://www.prizma-link.com/press)によるインターネット調査

【調査人数】1,006人

【調査対象】調査回答時に教育ローンを利用したことがあると回答したモニター

【調査元】株式会社cielo azul(https://www.cieloazul.co.jp/saimu/)

【モニター提供元】PRIZMAリサーチ

目次

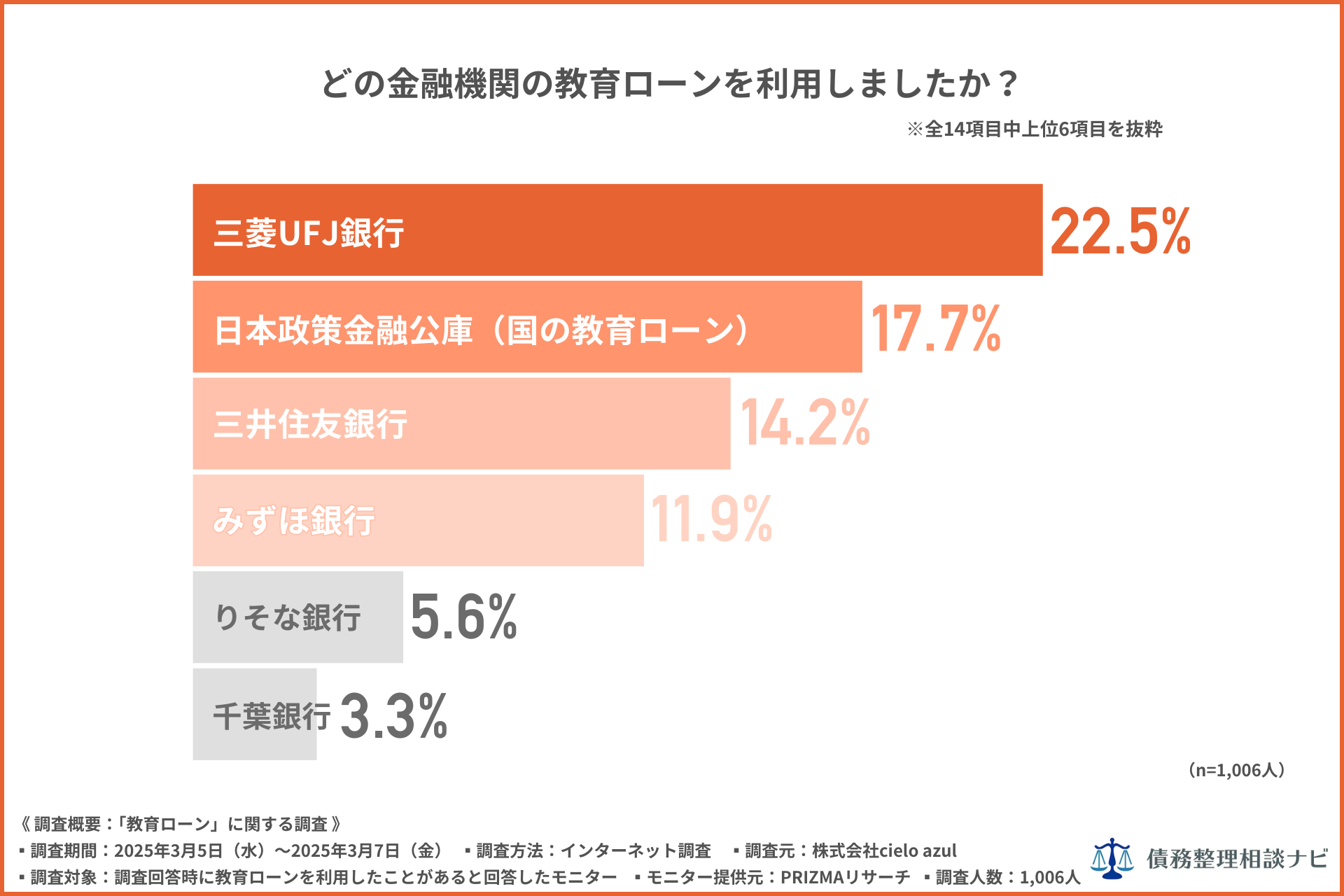

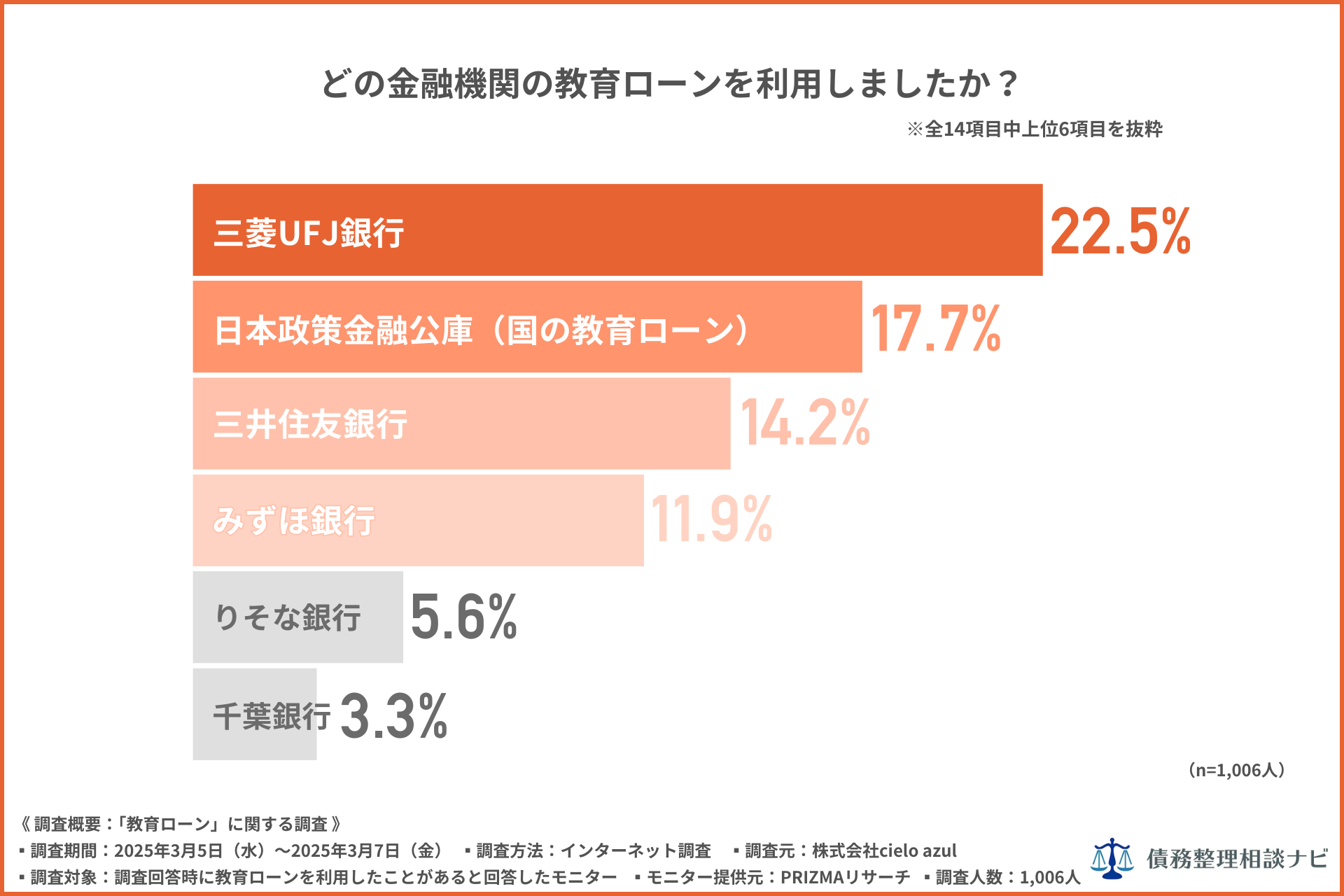

利用した教育ローンは「三菱UFJ銀行」「日本政策金融公庫」が上位に!

はじめに、「どの金融機関の教育ローンを利用しましたか?」と質問したところ、『三菱UFJ銀行(22.5%)』と回答した方が最も多く、次いで『日本政策金融公庫(国の教育ローン)(17.7%)』『三井住友銀行(14.2%)』『みずほ銀行(11.9%)』となりました。

はじめに、「どの金融機関の教育ローンを利用しましたか?」と質問したところ、『三菱UFJ銀行(22.5%)』と回答した方が最も多く、次いで『日本政策金融公庫(国の教育ローン)(17.7%)』『三井住友銀行(14.2%)』『みずほ銀行(11.9%)』となりました。

メガバンクの教育ローンを利用する人が多い一方で、日本政策金融公庫の「国の教育ローン」も一定の支持を集めていることがわかります。

これは、メガバンクの利便性や信頼性に加え、国の教育ローンが比較的低金利であり、世帯年収の上限を満たせば利用しやすい点が影響していると考えられます。

全国地域別の教育ローン利用状況

| 地域 | ランキング | ||

|---|---|---|---|

| 順位 | 金融機関名 | 割合 | |

| 北海道・東北地方 | 1位 | 日本政策金融公庫 | 22.7% |

| 2位 | 三菱UFJ銀行 | 18.5% | |

| 3位 | 北海道銀行 | 10.9% | |

| 4位 | 七十七銀行 | 8.4% | |

| 5位 | みずほ銀行 | 6.7% | |

| 5位 | りそな銀行 | 6.7% | |

| 関東地方 | 1位 | 三菱UFJ銀行 | 22.6% |

| 2位 | みずほ銀行 | 18.4% | |

| 3位 | 三井住友銀行 | 15.8% | |

| 4位 | 日本政策金融公庫 | 13.0% | |

| 5位 | りそな銀行 | 6.4% | |

| 北陸地方 | 1位 | 日本政策金融公庫 | 30.4% |

| 2位 | 三菱UFJ銀行 | 13.0% | |

| 3位 | 三井住友銀行 | 13.0% | |

| 4位 | 北陸銀行 | 8.7% | |

| 5位 | みずほ銀行 | 8.7% | |

| 東海地方 | 1位 | 三菱UFJ銀行 | 39.6% |

| 2位 | 日本政策金融公庫 | 14.4% | |

| 3位 | 三井住友銀行 | 8.1% | |

| 3位 | みずほ銀行 | 8.1% | |

| 5位 | 静岡銀行 | 7.2% | |

| 関西地方 | 1位 | 三井住友銀行 | 24.5% |

| 2位 | 日本政策金融公庫 | 23.2% | |

| 3位 | 三菱UFJ銀行 | 23.0% | |

| 4位 | りそな銀行 | 8.4% | |

| 5位 | みずほ銀行 | 7.1% | |

| 中国・四国地方 | 1位 | 三菱UFJ銀行 | 25.0% |

| 2位 | 日本政策金融公庫 | 20.6% | |

| 3位 | 三井住友銀行 | 16.2% | |

| 4位 | みずほ銀行 | 5.9% | |

| 5位 | 伊予銀行 | 4.4% | |

| 九州・沖縄地方 | 1位 | 日本政策金融公庫 | 18.8% |

| 2位 | 福岡銀行 | 17.4% | |

| 3位 | みずほ銀行 | 13.0% | |

| 4位 | ろうきん | 7.2% | |

| 5位 | 三菱UFJ銀行 | 7.2% | |

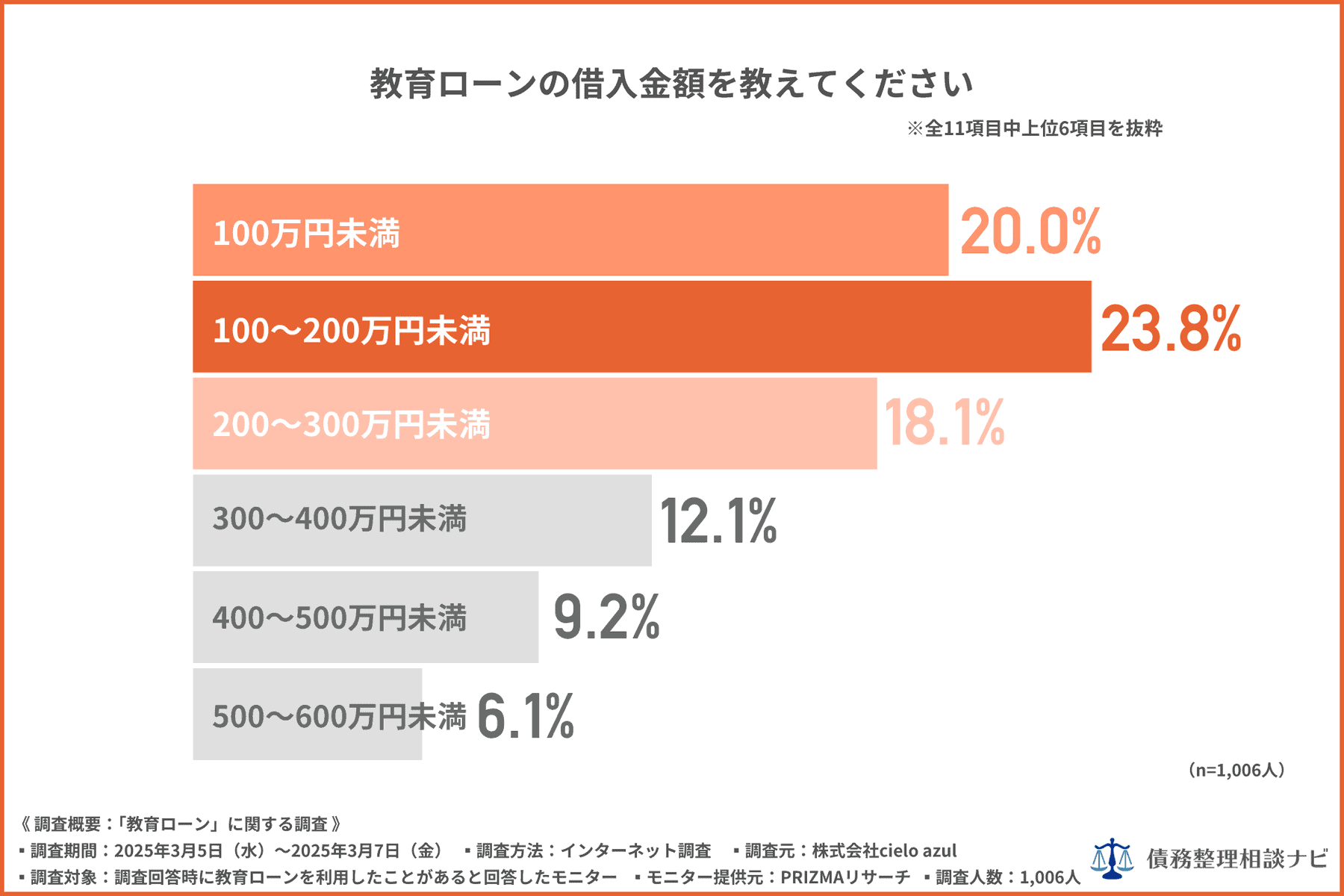

教育ローンの借入額は?

「教育ローンの借入金額を教えてください」と質問したところ、以下のような回答結果になりました。

「教育ローンの借入金額を教えてください」と質問したところ、以下のような回答結果になりました。

『100万円未満(20.0%)』

『100~200万円未満(23.8%)』

『200~300万円未満(18.1%)』

『300~400万円未満(12.1%)』

『500~600万円未満(6.1%)』

『600~700万円未満(4.3%)』

『700~800万円未満(1.8%)』

『800~900万円未満(1.3%)』

『900~1,000万円未満(1.4%)』

『1,000万円以上(1.9%)』

教育ローンの借入額は『100~200万円未満』が最も多く、約6割の方が300万円以下の借入を行っていることから、比較的少額の融資を受けるケースが多いことがわかります。

これは、教育費の一部を補填する目的で利用されることが多いことや、無理のない返済計画を意識している家庭が多いことが影響していると考えられます。

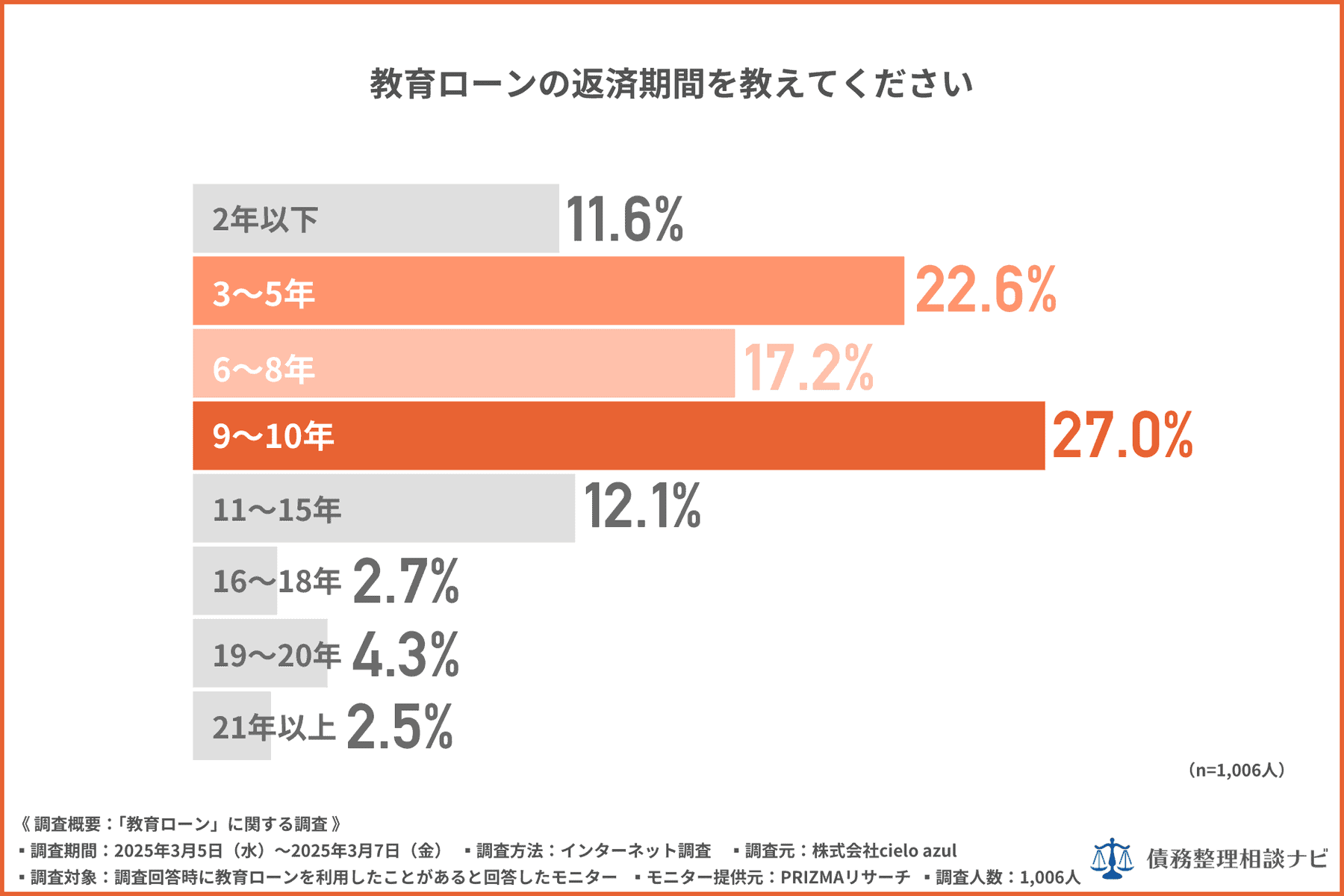

教育ローンの返済期間は?

「教育ローンの返済期間を教えてください」と質問したところ、以下のような回答結果になりました。

「教育ローンの返済期間を教えてください」と質問したところ、以下のような回答結果になりました。

『2年以下(11.6%)』

『3~5年(22.6%)』

『6~8年(17.2%)』

『9~10年(27.0%)』

『11~15年(12.1%)』

『16~18年(2.7%)』

『19~20年(4.3%)』

『21年以上(2.5%)』

教育ローンの返済期間は『9~10年』が最も多く、全体的に見ると長期にわたる返済計画を立てている人が多いことがわかります。

これは、一度に大きな負担を抱えることを避け、家計に無理のない範囲で計画的に返済を進めようとする意識の表れだと考えられます。

教育ローンの利用にはどのような条件?

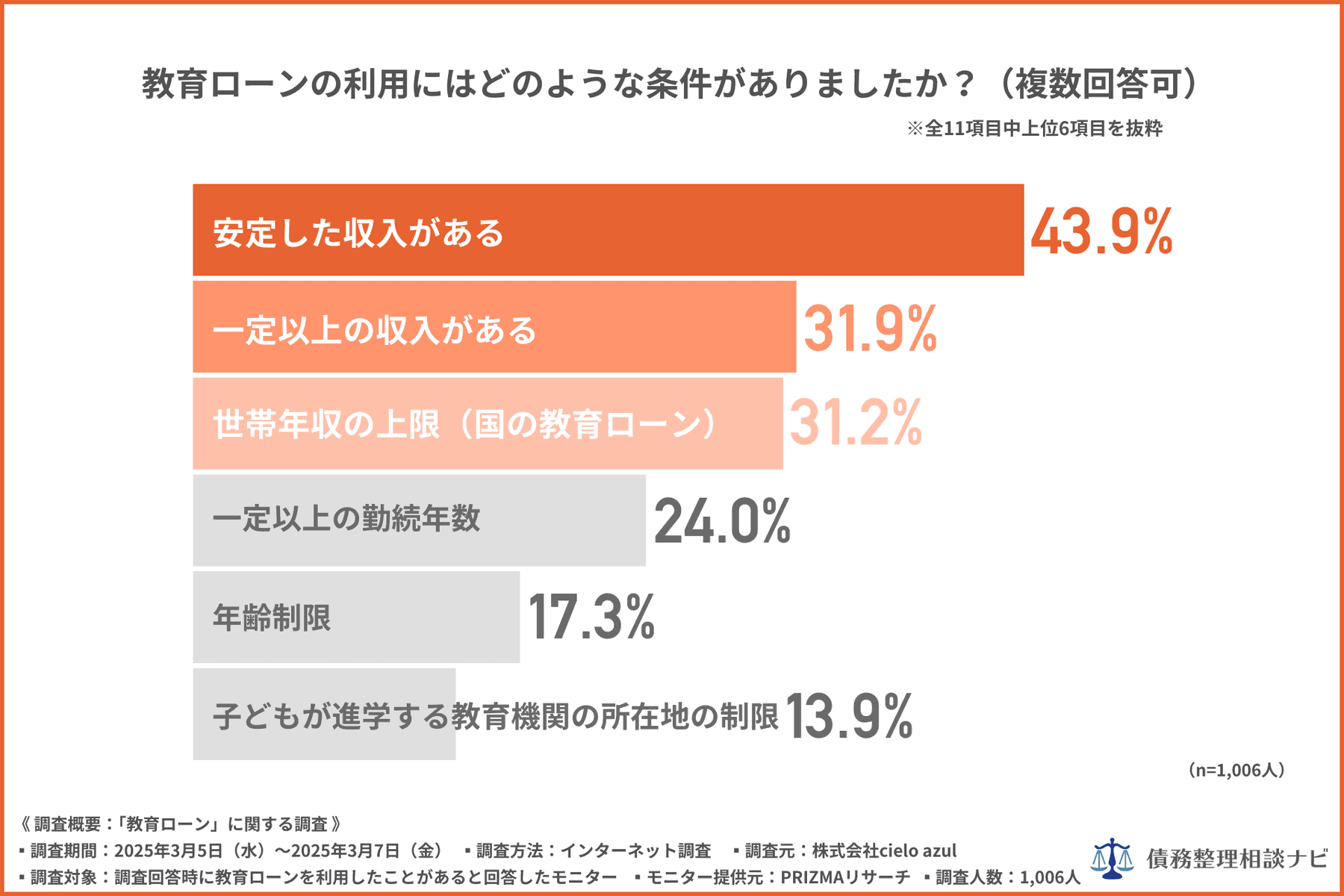

「教育ローンの利用にはどのような条件がありましたか?(複数回答可)」と質問したところ、『安定した収入がある(43.9%)』と回答した方が最も多く、次いで『一定以上の収入がある(31.9%)』『世帯年収の上限(国の教育ローン)(31.2%)』となりました。

「教育ローンの利用にはどのような条件がありましたか?(複数回答可)」と質問したところ、『安定した収入がある(43.9%)』と回答した方が最も多く、次いで『一定以上の収入がある(31.9%)』『世帯年収の上限(国の教育ローン)(31.2%)』となりました。

教育ローンの利用には、安定した収入や一定以上の収入といった経済的な条件が求められることが多く、特に国の教育ローンでは世帯年収の上限が設定されていることから、利用できる人が限られる場合もあることがわかります。

これは、貸し倒れリスクを抑える金融機関側の意図に加え、長期にわたる返済を滞りなく行うための基準として設けられていると考えられます。

そのため、教育ローンを検討する際には、事前に自身の収入状況や審査基準を確認し、利用可能な選択肢を把握することが重要だといえるでしょう。

教育ローンの審査の難易度は?

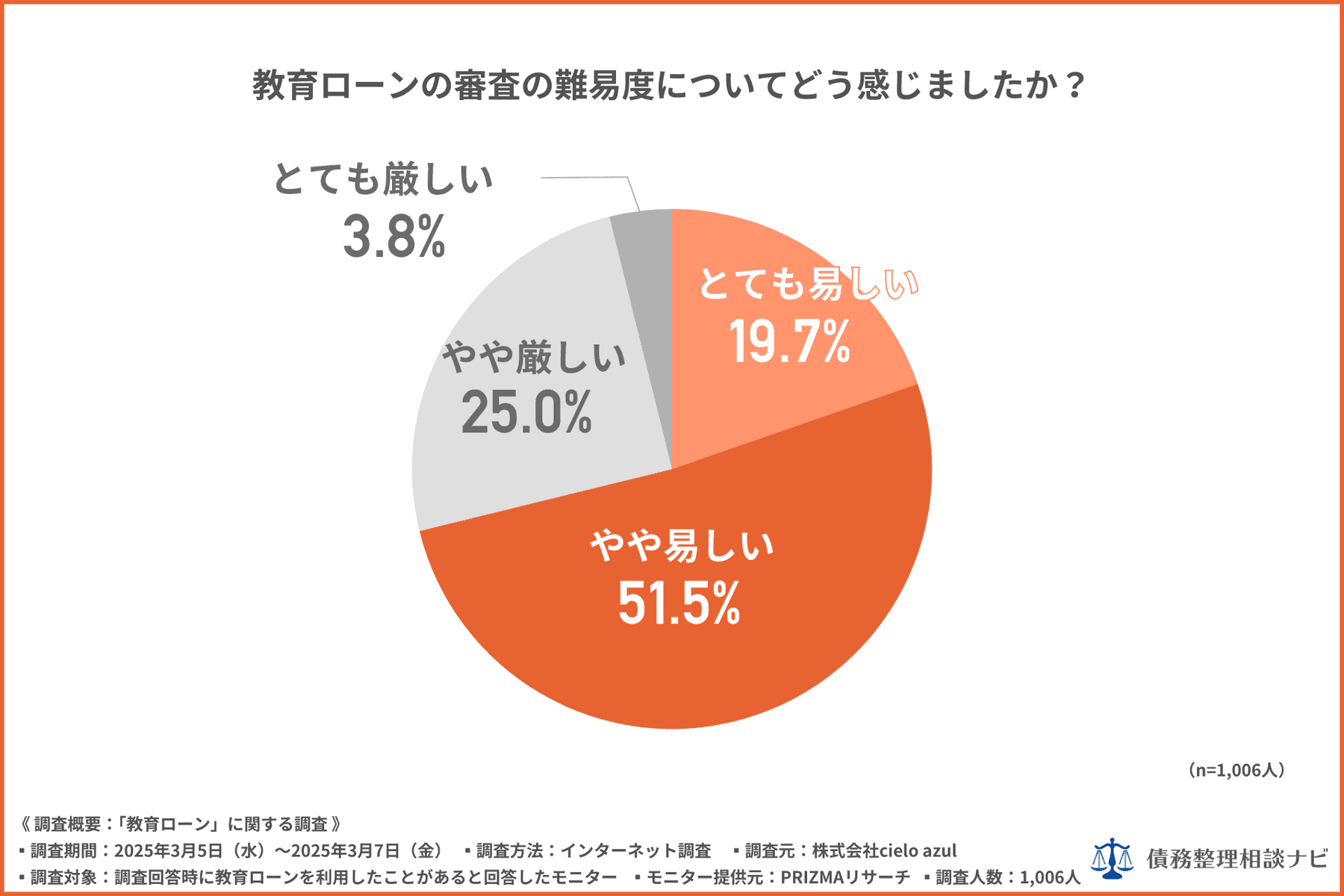

「教育ローンの審査の難易度についてどう感じましたか?」と質問したところ、約7割の方が『とても易しい(19.7%)』『やや易しい(51.5%)』と回答しました。

「教育ローンの審査の難易度についてどう感じましたか?」と質問したところ、約7割の方が『とても易しい(19.7%)』『やや易しい(51.5%)』と回答しました。

教育ローンの審査については、約7割の方が「易しい」と感じており、比較的通過しやすいと認識されていることがわかります。

これは、教育ローンが住宅ローンなどに比べて貸し倒れリスクが低く、一定の収入条件を満たしていれば承認されやすいことが要因と考えられます。

また、国の教育ローンや一部の金融機関では、保護者の収入基準を満たせば比較的審査に通りやすく、手続きもシンプルなケースが多いことが影響している可能性があります。

「教育ローンを選択する際に重視したことは?

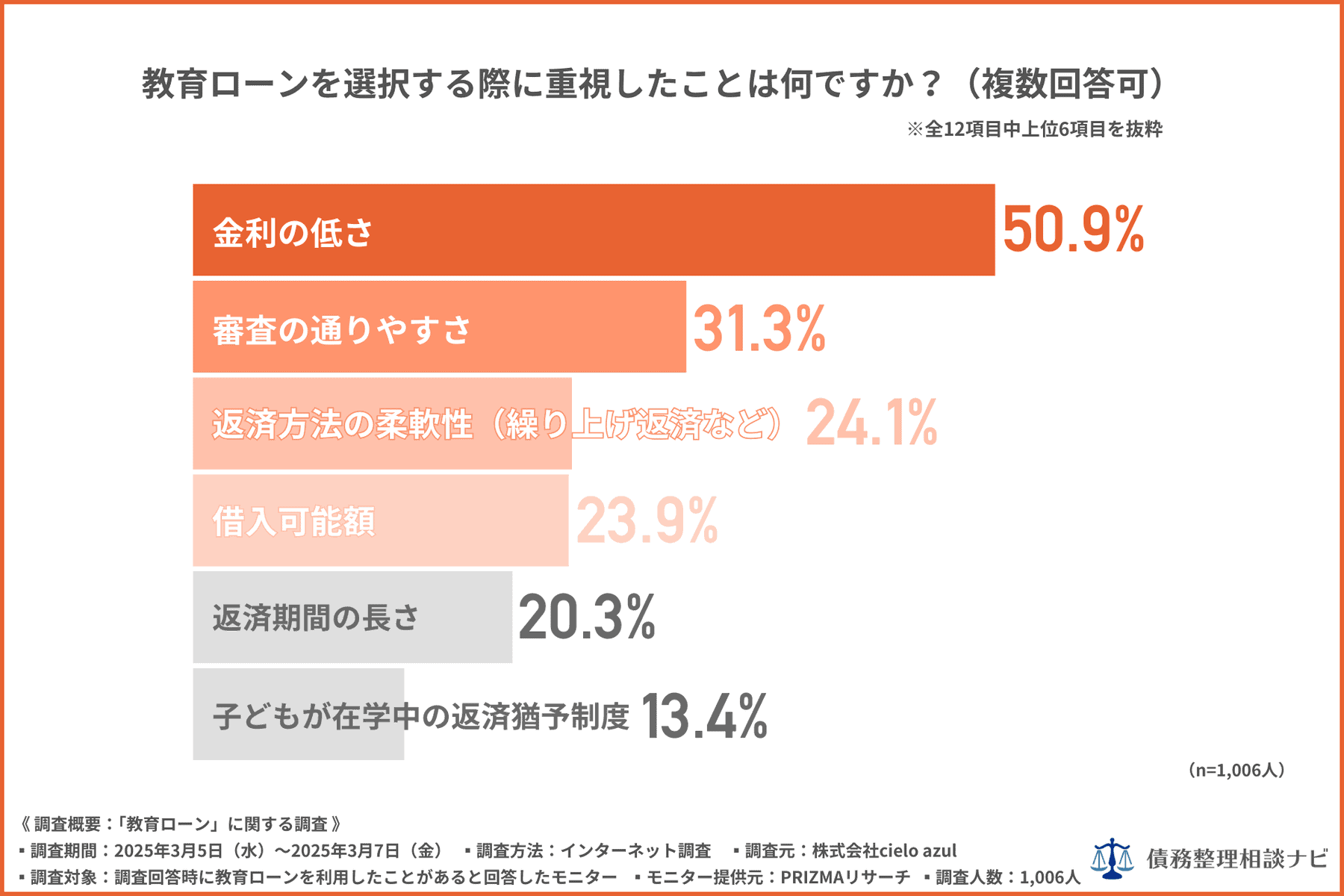

「教育ローンを選択する際に重視したことは何ですか?(複数回答可)」と質問したところ、『金利の低さ(50.9%)』と回答した方が最も多く、次いで『審査の通りやすさ(31.3%)』『返済方法の柔軟性(繰り上げ返済など)(24.1%)』『借入可能額(23.9%)』となりました。

「教育ローンを選択する際に重視したことは何ですか?(複数回答可)」と質問したところ、『金利の低さ(50.9%)』と回答した方が最も多く、次いで『審査の通りやすさ(31.3%)』『返済方法の柔軟性(繰り上げ返済など)(24.1%)』『借入可能額(23.9%)』となりました。

『金利の低さ』が最も重視されており、総返済額への関心が高いことがうかがえます。

また、『審査の通りやすさ』や『返済方法の柔軟性』『借入可能額』なども、教育ローンを選ぶ際に重視したポイントであることが示されました。

教育ローンを利用して感じた負担は?

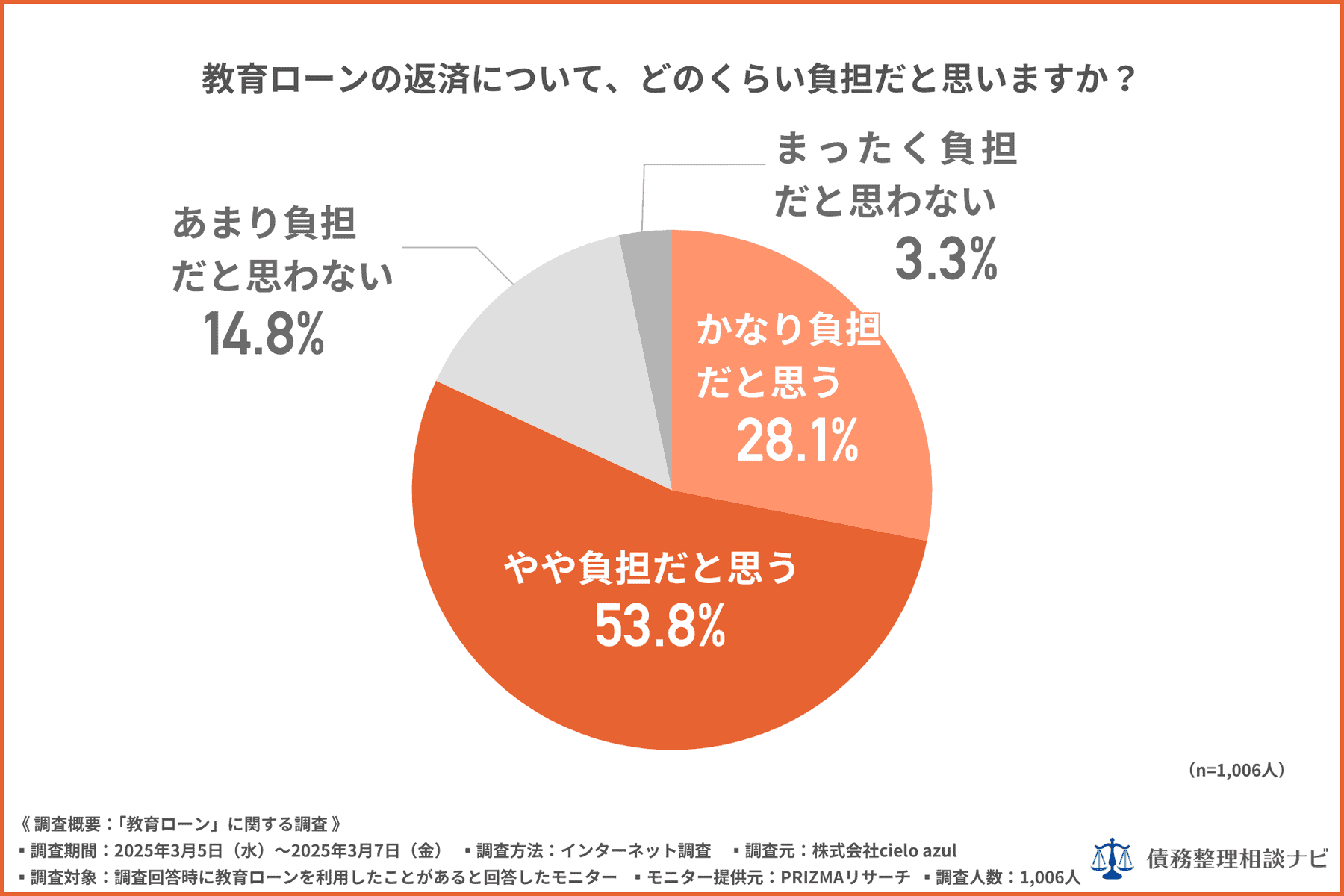

「教育ローンの返済について、どのくらい負担だと思いますか?」と質問したところ、約8割の方が『かなり負担だと思う(28.1%)』『やや負担だと思う(53.8%)』と回答しました。

「教育ローンの返済について、どのくらい負担だと思いますか?」と質問したところ、約8割の方が『かなり負担だと思う(28.1%)』『やや負担だと思う(53.8%)』と回答しました。

教育ローンの返済については、約8割の方が何らかの負担を感じており、教育費の高騰が家庭の経済状況に与える影響の大きさがうかがえます。

特に、長期にわたる返済が必要なケースも多く、家計の中で固定費としての負担が続くことが心理的なプレッシャーにつながっている可能性があります。

しかし、それでも教育ローンを利用する背景には、子どもの学びの機会を確保することの重要性や、奨学金など他の資金調達手段との比較によるメリットがあると考えられます。

教育ローンを利用してよかったことは?

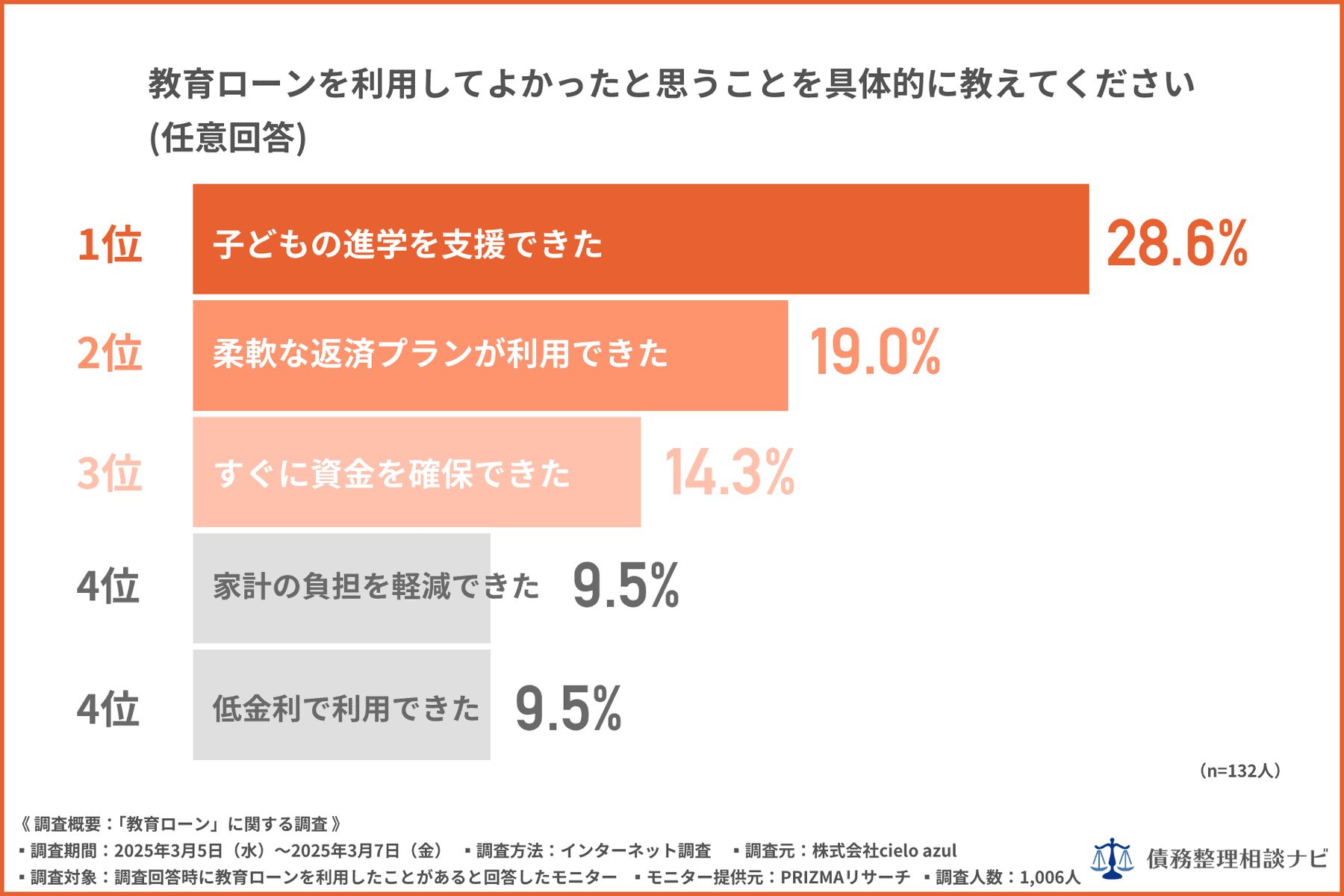

「教育ローンを利用してよかったと思うことを具体的に教えてください(任意回答)」と質問したところ、『子どもの進学を支援できた(28.6%)』と回答した方が最も多く、『柔軟な返済プランが利用できた(19.0%)』『すぐに資金を確保できた(14.3%)』と続きました。

「教育ローンを利用してよかったと思うことを具体的に教えてください(任意回答)」と質問したところ、『子どもの進学を支援できた(28.6%)』と回答した方が最も多く、『柔軟な返済プランが利用できた(19.0%)』『すぐに資金を確保できた(14.3%)』と続きました。

それぞれについて、具体的な声もうかがいました。

1位:子どもの進学を支援できた

・「子どもを希望する大学に通わせることができた」

・「進学の際にお金の心配をせずにすんだ」

・「教育の選択肢が広がった」

2位:柔軟な返済プランが利用できた

・「返済期間が長く設定できるので無理なく支払えた」

・「在学中の元本返済猶予があって助かった」

3位:すぐに資金を確保できた

・「私学の高額な学費をすぐに用意できた」

・「急な支払いにも対応できた」

4位:家計の負担を軽減できた

・「毎月の生活費に余裕ができた」

・「給料を学費ではなく生活費に回せた」

・「一時的な高額負担を避けられた」

4位:低金利で利用できた

・「一般のローンよりも低金利で助かった」

・「奨学金よりも有利な条件で借りられた」

特に、希望する大学に通わせることができたことや、教育の選択肢が広がったことなど、子どもの進学を支援できたことについてよかったと思う方が多いことが示されました。

教育ローン利用前に知っておきたかったこととは?

・詳しい審査基準など(30代/女性/愛知県)

・返済のシミュレーションなど(30代/男性/埼玉県)

・金利、優遇制度(40代/男性/千葉県)

・具体的な返済時期、金額(50代/男性/茨城県)

金利や返済期間、詳しい審査基準など、審査に通るかや無理のない範囲で返済できるかどうかに関する情報を知っておきたかったという意見が見られました。

教育ローンはそれ以外の資金調達方法(奨学金など)と比較して優れていると思いますか?

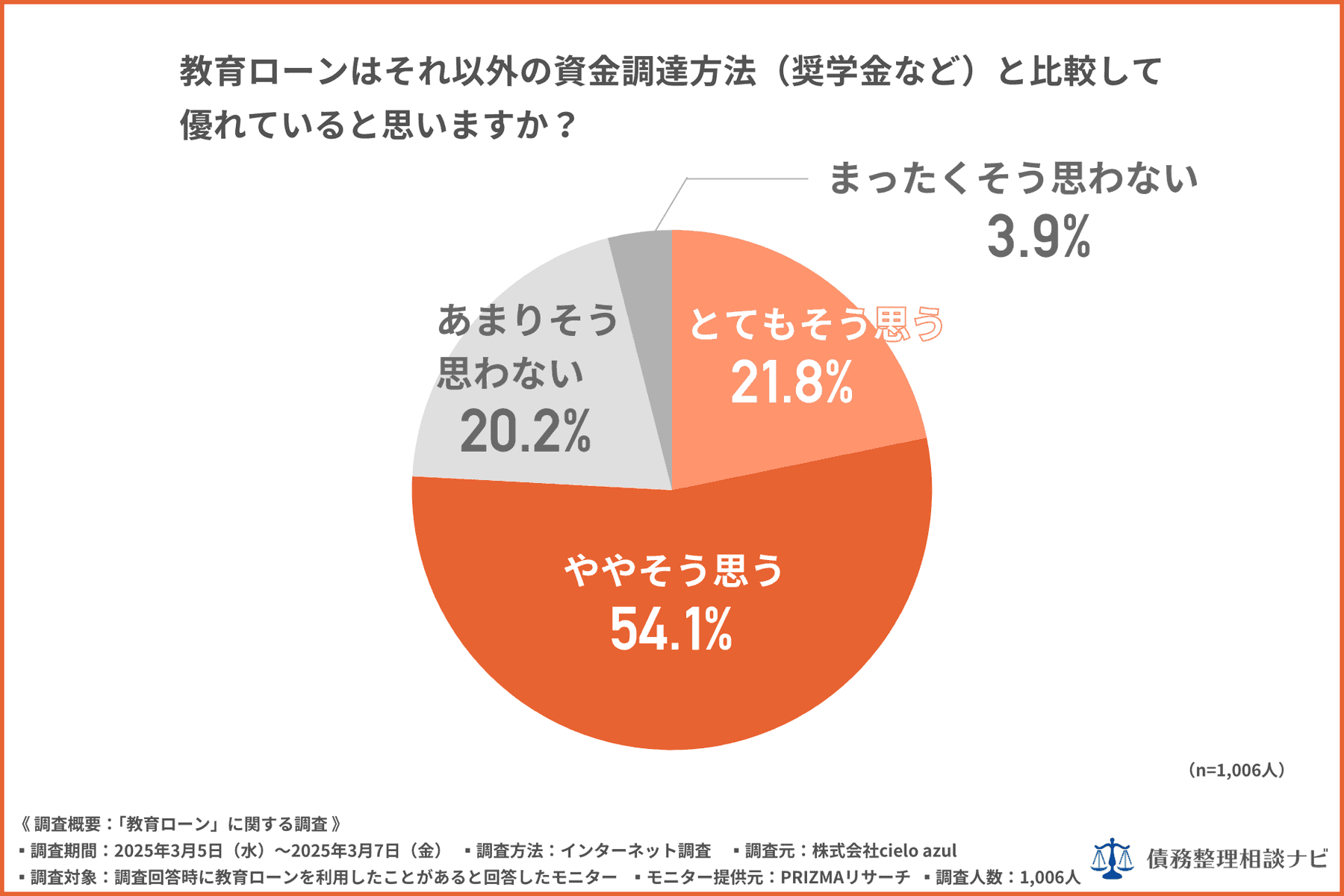

「教育ローンはそれ以外の資金調達方法(奨学金など)と比較して優れていると思いますか?」と質問したところ、約8割の方が『とてもそう思う(21.8%)』『ややそう思う(54.1%)』と回答しました。

「教育ローンはそれ以外の資金調達方法(奨学金など)と比較して優れていると思いますか?」と質問したところ、約8割の方が『とてもそう思う(21.8%)』『ややそう思う(54.1%)』と回答しました。

教育ローンは奨学金など他の資金調達方法と比較しても魅力を感じる人が多く、その背景には親が借入を行うことで、学生本人の負担を軽減できる点が影響していると考えられます。

奨学金は基本的に学生が返済義務を負うことが多いため、卒業後の負担を考慮して教育ローンを選択する家庭もあるのではないでしょうか。

また、教育ローンは借入可能額が比較的大きいことから、学費だけでなく生活費や留学費用など、広範な教育関連の支出をカバーしやすいという側面もあります。

まとめ

- 借入先1位は『三菱UFJ銀行』、『日本政策金融公庫』が2位、『三井住友銀行』が3位

- 借入金額は「100~200万円未満」が最多(23.8%)

- 返済期間は「9~10年」が最多(27.0%)

- 教育ローンの審査は「易しい」と感じた人が71.2%

- 選ばれる理由は「金利の低さ」(50.9%)が圧倒的

今回の調査で、教育ローンの利用実態や、利用において感じる負担などが明らかになりました。

利用した教育ローンは、メガバンクや日本政策金融公庫(国の教育ローン)などが上位になり、借入金額は200万円前後、返済期間は10年前後という方が多いようです。

教育ローンの利用には、収入に関する条件があった方が多いものの、審査の難易度については約7割の方が「易しい」と感じたことがわかりました。

教育ローンを選ぶ際には、「金利の低さ」や「審査の通りやすさ」「返済方法の柔軟性」「借入可能額」などが重視されており、返済について負担を感じている方が多いことが判明しました。

お子さんが通いたいと思う大学に通わせられた、まとまった教育資金をまかなえたといったよさを感じている一方で、教育ローン利用前に、金利や返済期間などの詳しい情報を知りたかったと思うようです。

また、他の資金調達方法よりも教育ローンに魅力を感じている方が多いこともわかりました。

教育ローンを利用する際には、計画的な資金計画と返済プランの立案だけでなく、利用前に知っておくべき情報やローンの仕組みについての理解を深めることで、より納得したローンの選択が可能になるといえます。