債務整理のブラックリストの解除期間とは?いつから?確認方法は?信用情報機関とは?

弁護士 三輪 貴幸

樟葉法律事務所代表。

明治大学卒業。埼玉弁護士会所属(登録番号37974)。大阪府内の法律事務所で勤務した後、2015年樟葉法律事務所を設立。大阪の法律事務所で長年実務に携わってきたという強みで、相続問題、離婚問題、不動産トラブル、債務整理など身近な業務を解決。

目次

債務整理をするとブラックリストに載るのか?任意整理でもブラックリスト?

結論から言ってしまうと、債務整理を行うと、個人信用情報機関に「事故情報」(いわゆる、ブラックリスト)として登録されます。

結論から言ってしまうと、債務整理を行うと、個人信用情報機関に「事故情報」(いわゆる、ブラックリスト)として登録されます。

俗に「ブラックリスト」と言われていますが、そもそも「ブラックリスト」というものは存在しておらず、個人信用情報機関に事故情報が登録されることを言います。

ここでは、わかりやすく信用情報に掲載されることを「ブラックリストに載る」と表現します。

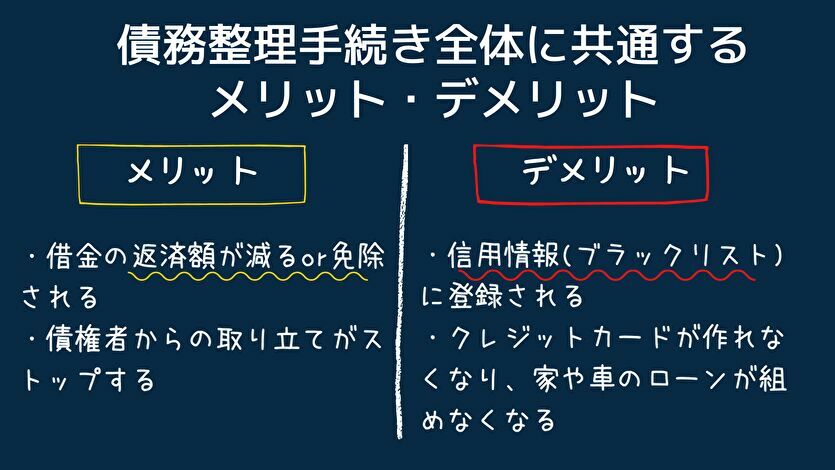

債務整理にはいくつかの手段がありますが、任意整理だけでなく、個人再生でも自己破産でも、ブラックリストに載ります。つまり、債務整理をすると、信用情報に傷がつくことは覚えておきましょう。

個人信用情報機関って?

個人信用情報機関とは、個人の信用情報(クレジットカードやキャッシングの契約状況、借入・返済状況等)を管理している機関です。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の経済的・取引上の「信用」を判断するための参考資料として利用されます。そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

信用情報機関は、加盟する会員会社から登録される信用情報を、管理・提供することで、消費者と会員会社の健全な信用取引を支えています。

消費者がクレジットやローンなどを利用する際、会員会社はクレジットやローンなどを利用しようとする消費者の信用力を判断する材料の一つとして信用情報機関に登録されている消費者の信用情報を確認しています。

この確認を行うことで、会員会社は消費者の返済能力に応じた適切な信用供与が可能となり、過剰貸付などを未然に防ぐことができます。また、消費者は、自身が築き上げてきた「信用力」に基づいた信用供与を必要な時に迅速に受けることができます。

信用情報機関は、消費者信用市場の健全な発展を支える社会インフラとしての役割を担っています。

日本には個人信用情報機関は3つあり、クレジットカード会社、金融機関などは、必ずその3つのいづれかに加盟しています。

| 信用情報機関 | 運営会社 | 業種 |

| 日本信用情報機構(JICC) | 株式会社日本信用情報機構 | 消費者金融・クレジットカード会社 |

| シーアイシー(CIC) | 株式会社シー・アイ・シー | クレジットカード会社・貸金会社 |

| 全国銀行個人信用情報センター(KSC) | 一般社団法人 全国銀行協会 | 銀行 |

例えば、消費者金融として有名な三菱UFJフィナンシャル・グループのアコムであれば、キャッシング事業の信用情報機関は、JICCとCICの2社に加入し、クレジットカード事業としては、CICに加入しています。

また、JCBカードも、JICCとCICの2社に加盟しています。

債務整理でブラックリストになる期間はいつから何年?

債務整理をしたことにより、ブラックリストに登録されている期間は、いつまでなのか非常に重要な問題です。解除されるまでの期間は5年と言われていますが、信用情報機関により異なりますし、任意整理なのか自己破産なのか個人再生なのかによっても異なります。

また、下の表にあるように、任意整理は5年と記載しておりますが、厳密に言えば、任意整理をしたという事実が「ブラックリスト(事故情報)」として登録されるのは、JICCだけで、CICやKSCには、任意整理をした事実そのものは事故情報として記載されることはありません。

ローンの支払に遅延があった場合に、遅延の事実(CICの場合「異動」と記載)が登録されます。

| 任意整理 | 個人再生 | 自己破産 | |

| JICC | 返済が全て完了し、契約終了日から5年以内 | 5年以内 | 5年以内 |

| CIC | 完済から5年以内 | 5年以内 | 5年以内 |

| KSC | 完済日から5年を超えない期間 | 7年 | 7年 |

個人再生については、CICは、個人再生を申立てした事実は載らないため、ローン支払いの遅延による異動情報での登録が行われます。

JICCについては、まずは支払いの遅延による異動情報の登録の後、個人再生を申立てした事実も登録されます。

なお、2022年11月4日よりKSCの個人再生や自己破産などの情報の登録期間は、10年から7年に短縮されました。

債務整理をするといつからいつまでブラックリストに登録されている?

信用情報にブラックリストとして解除されるまでの期間の「5年」とは、具体的にはいつの時点からのことを指しているのでしょうか?

信用情報にブラックリストとして解除されるまでの期間の「5年」とは、具体的にはいつの時点からのことを指しているのでしょうか?

確かに、例えば任意整理の場合、弁護士などの専門家から債権者に受任の届けが届いた時点なのか、それとも和解が成立した日なのかで日数はかなり違ってきます。

また、信用情報の登録依頼を信用機関に登録を依頼するのは、クレジット会社や金融機関などですから、日にちに微妙にずれが生じることもあります。自分の信用情報を取得して異動情報等が抹消されているのか確認することが大切です。

以下に、3社の登録されるタイミングをまとめました。

| CIC | JICC | KSC | |

| 任意整理 | 3ヶ月以上のローンの支払いの延滞があった場合 | 3ヶ月以上のローンの支払いの延滞があった場合 | ローンが一定の期間返済がない場合 | 個人再生 | 再生再生の記載はないが、3ヶ月以上の延滞があった場合 | 再生手続きを申し立てた日 | 再生手続開始決定の日 | 自己破産 | 破産手続が開始が決定した日 | 破産を申し立てた日 | 破産手続開始決定の日 |

債務整理でブラックリストに載る実質的なデメリット

信用情報機関にブラックリストとして載ることのデメリットを、以下で4つ挙げます。

信用情報機関にブラックリストとして載ることのデメリットを、以下で4つ挙げます。

デメリット1:銀行や信販会社から新たにお金を借りることができない

ローンやキャッシングができなくなりますから、住宅購入のローンや車のローンもできません。キャッシングもできません。

ただし、住宅が購入できないわけでも、車が購入できないわけではなく、あくまでローン(借金・分割払い)での購入ができなくなります。

デメリット2:クレジットカード作れない・利用できない

ブラックリストになると、クレジットカードが使えなくなります(基本的に現金取引しかできなくなります。)から、オンラインでの買い物が、面倒です。

支払い方法が、クレジットカードではなく、銀行振り込みやコンビニ払いに限られますが、無駄な買い物が減ると思うと良い面もあります。

以下に、クレジットカードが使えなくなった場合の代替方法を4つお伝えします。

家族カード

例えば夫や妻の一方がブラックリストに載ってしまっても、二人ともブラックリストに載ってしまったわけではありません。 デビットカードは、今ある銀行口座にある現金から引き落とされる支払い方法で、クレジットカードのような借金をして後から支払うというものではありません。 今は、paypayなど予め現金をチャージして使用する支払い方があります。 予め保証金として預けていた分のみ利用できるクレジットカードです。 ドコモやソフトバンクなど既存キャリアでスマホの契約をすると、端末料金を2年で分割して通話料金を加えて毎月支払う方が多いです。 家の賃貸契約をするとき、家賃保証会社との契約を義務付けているケースがあります。 債務整理を検討しているなら、相談無料、着手金無料等の費用の安い弁護士・司法書士などを一挙ランキングで紹介しています。

ですから、どちらかの家族会員としてクレジットカードを持つことは可能です。

たとえば夫が任意整理をしたとしても妻が主契約の家族カードであれば、妻の信用次第で利用可能です。

デビットカード

そのため、デビットカードであれば、問題なく使用できます。プリペイド式

クレジットカードからチャージする方法はできませんが、銀行口座などに予めチャージして使用するには、全く問題ありません。デポジット型クレジットカード

自分で先にデポジットした分までしか使えないため、債務整理をしていても審査が通る可能性のあるクレジットカードです。デメリット3:スマホ端末の分割支払いができない

これは、借金をして端末料金を後払いしているので、そのような支払い方法はできません。これが経済的信用がないという意味です。

ただ、端末を一括で購入することは当然できますので、スマホを保有できないわけではありません。デメリット4:家の賃貸住宅の契約ができないことも!?

親が保証できるケースなどもありませんが、家賃保証会社との契約が必要な場合、家賃保証会社が信用情報を確認すると入居を断られることもあります。債務整理とブラックリストに関するよくある質問

任意整理であれば、5年、個人再生、自己破産であれば、5年〜7年でブラックリストとしての登録が消えます。

債務整理をするメリット・デメリットをわかりやすく債務整理の種類別に解説しています。

1回は大丈夫?2回目の滞納は?詳しい情報は以下の記事で詳しく解説しています。

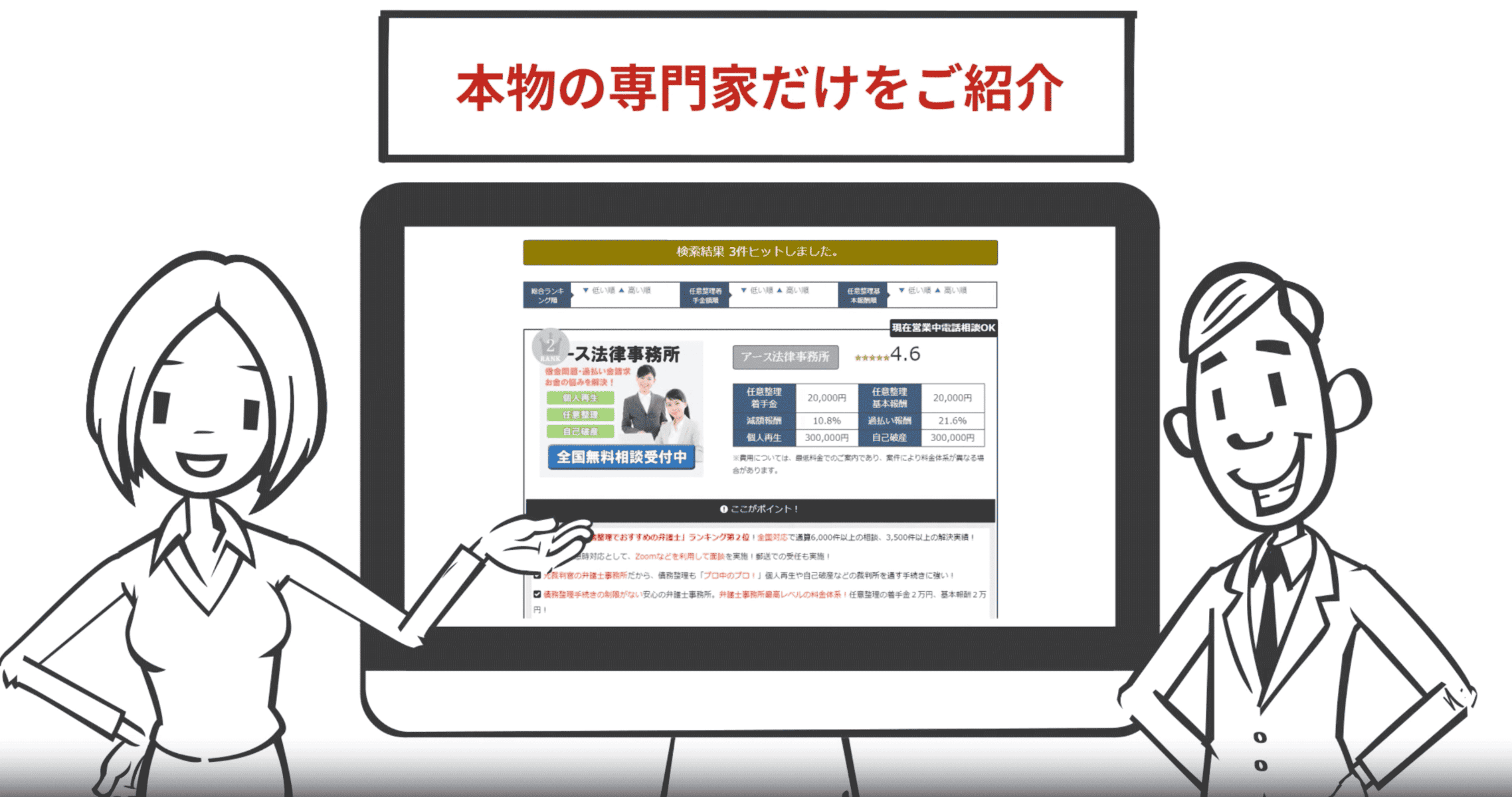

当サイトおすすめの債務整理で人気専門家ランキング

この記事の執筆者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azulの債務整理相談ナビ編集部(金融専門チーム)が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが当編集部の使命です。毎日信頼されるお役立ちコンテンツを制作中。保有資格:3級ファイナンシャル・プランニング技能士、証券外務員一種など