借金を返せないとどうなる?末路や状況別対応方法をわかりやすく解説

ファイナンシャルプランナー(CFP) 金子 賢司

家計の相談・マネーセミナー講師 FP金子 賢司代表。

立教大学法学部法学科卒業。食品会社、生命保険会社、損害保険会社での勤務を経て、ファイナンシャルプランナーとして独立。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、セミナー、執筆活動を行なっている。

借金の返済のために別のところからお金を借りるなど、いわゆる自転車操業になっている場合、もはや自分の収入だけでは借金の返済が追いつかない状態にある可能性があります。

滞納期間が長期に及ぶと、一括返済を要求されたり、ブラックリストに載ることで日常生活にさまざまな悪影響が出てしまいます。

最終的には、裁判を起こされ、毎月の給与や預金口座などを強制的に差し押さえられてしまう可能性もあるので、返済が苦しいなら早急に対策を施す必要があります。

この記事では、借金を返せなくなった場合の末路や状況別の対処法について、わかりやすく解説していきます。

目次

借金を返せないとどうなる?自己破産が必要?どうしたらいい?

借金を返せなくなってしまった場合、最終的には強制的に財産を差し押さえられてしまう可能性があります。

銀行口座に入ってる預貯金を全て引き出せなくなってしまったり、給与そのものを差し押さえられてしまうと、そもそも生活すら立ち行かなくなってしまうおそれもあるでしょう。

もし、借金の返済ができなくなってしまったら、これから説明する方法を順番に試してみることをおすすめします。

- お金を借りた相手に相談してみる

- 毎月の収支状況を見直し支出を減らす

- 副業をして収入を増やす

- 臨時収入などは金利の高い借金から優先的に返済する

- ローンの借り換えで金利を下げる

- おまとめローンで借金を一本化する

- 親族や友人にお金を借りる

- 公的融資制度・給付金を利用してお金を借りる

- 保険会社の契約者貸付でお金を借りる

- 債務整理で生活を1から立て直す

以下、それぞれくわしく解説していきます。

お金を借りた相手に相談してみる

滞納期間が長期に及んでおらず、今月だけたまたま返済が難しいという状況であれば、借入先に返済日や返済額を相談してみることをおすすめします。

相談したからといって必ずしもこちらの要望が通るわけではありませんが、業者によっては支払いを待ってくれたり、返済額を調整してくれる可能性があります。

相談する際のポイントは、「なぜ借金を返せないのか」「いつまでにいくら返済できるのか」を明確に伝えることです。

「生活が苦しいから返済を待ってほしい」と抽象的に伝えるのではなく、「身内に不幸があり、葬儀代などが理由で今月は返済が厳しい。2週間もすれば相続も落ち着くので、滞納分を一括で返済できる」などのように、具体的に借金を返済できない理由を伝えましょう。

こうすることで、返済できないのが今回だけであることを業者にアピールできます。

電話やインターネット、アプリを通して相談できる場合がほとんどですが、こちらの誠意をしっかり伝えるためにも、電話で相談することをおすすめします。

決められた期日に返済が難しくなった場合には、1度業者に返済日や返済額を相談してみましょう。

毎月の収支状況を見直し支出を減らす

借金が返せないのであれば、毎月の収支状況を見直し、少しでも支出を減らすことを心がけてください。

収支状況を見直す際のポイントは、何にどれくらいのお金を使っているか、具体的に書き出すことです。支出をメモすることを癖づけるだけでも、不要な支出を抑えることに繋がります。

もし、書き出した支出に無駄があれば、削った分を返済に回すことができます。その分、完済するまでの時間が短くなるので、支払う利息の総額も下げることができるでしょう。

その人のライフスタイルごとに削れる支出は異なりますが、たとえば、次のような支出があれば、積極的に削減できないか検討してみましょう。

| 固定費 | 変動費 |

| 「家賃」 更新のタイミングで家賃の交渉をしてみる 「電気・ガス・水道などの公共料金」 今より安い会社に乗り換える 「スマホ・インターネットなどの通信費」 格安SIMに乗り換えたり、より安いプランへの変更を検討する 「生命保険・火災保険・学資保険などの保険料」 より安い会社に乗り換えたり、不要な保険を解約する 「子どもの習い事などにかかる教育費」 動画サイトなどで無料で学べるものであれば退会を検討する |

「外食費」 できる限り自炊で対応する 「飲み会にかかる費用」 完全に止めるもしくは回数を減らす 「お酒、タバコ代」 完全に止めるもしくは量を減らす 「被服費、美容院代」 服はなるべく買わず、美容院に行く回数を減らす 「各種サブスクリプションサービス」 不要なサブスクは解約する 「レジャー、ライブ代」 参加する回数を減らす |

ここに挙げた以外にも、風呂の水を洗濯する際に利用したり、こまめにコンセントを抜くなどの節約をすることもできます。

飲み会やタバコなど、いきなり全ての娯楽を断ってしまうと節約が続かなくなってしまうので、自分のライフスタイルから無理のない範囲で支出を減らせないかを調べてみましょう。

関連記事:資金繰りがやばい…資金不足を補う方法6選!改善・防止策を解説 | ファクマド

副業をして収入を増やす

今の収入で毎月の借金返済がきついのであれば、副業で収入そのものを増やすことも検討してみましょう。

休日にアルバイトをしてもいいですし、フリマアプリで不要な物を売却するのも良いでしょう。

クラウドソーシングを利用すれば、簡単なデータ入力やアンケートなど、自宅にいながら副業をおこなうことができるので、資格やスキルがなくても自分に合った仕事を選ぶことができます。

ただし、「確実に投資で稼げる」「競馬の的中率100%」などの投資・ギャンブルに関係する副業は避けてください。こういった謳い文句で消費者を勧誘するサイトは、詐欺サイトの可能性が高いからです。

また、勤めている会社で副業を禁止していないかもしっかり確認しておきましょう。会社に報告せず副業をおこなうと、あとあとトラブルになり、何らかの処分が下されてしまう可能性があります。

副業で収入を増やすためには、体調を崩さないよう無理のない範囲でできる仕事を選択しましょう。

タイミーなどスキマバイトアプリを利用するのがおすすめです。

臨時収入などは金利の高い借金から優先的に返済する

ボーナスや臨時収入で借金の繰り上げ返済をおこなう場合には、金利の高い借金から優先的に返済するようにしましょう。

複数の業者からお金を借りている場合、それぞれ適用される金利が異なる場合があります。金利が高いほど多くの利息を支払わなければいけないので、支払い総額を減らすためには、金利の高い借金から優先的に返済するのがポイントです。

ただし、経済的な余裕がないにもかかわらず無理をして繰上げ返済をすると、あとあと生活費が足りなくなって新たに借金をしてしまう可能性があります。

借金の返済には優先順位をつけるべきですが、計画なしに繰上げ返済をするのは避けてください。

ローンの借り換えで金利を下げる

借入先の金利が高いのであれば、低金利のローンへの借り換えも検討してみましょう。

お金を借りる際の上限金利は、利息制限法という法律によって、以下のように定められています。

| 借り入れ額 | 上限金利 |

| 10万円未満 | 年20% |

| 10万円〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

この上限金利は、あくまでも設定できる金利の上限に過ぎないので、この範囲内であれば、お金を貸す側が自由に金利を設定できます。

もし、現在の金利が上限金利に設定されている場合には、より低い金利を適用してくれる業者に借り換えをおこなうことで、支払う利息総額を減らせる可能性があります。

ただし、無条件で借り換えできるわけではなく、その都度審査があることに注意しなければいけません。審査次第では、借り換え前と変わらない金利が適用されることもあります。

ローンの借り換えを検討している場合には、必ずしも低金利になるわけではないことを、しっかり頭に入れておきましょう。

おまとめローンで借金を一本化する

複数の会社からお金を借りている場合、おまとめローンで借金を一本化すれば、トータルの返済額を減らせる可能性があります。

おまとめローンとは、色々な会社からの借り入れを、1社の借り入れにまとめるローンです。たとえば、アコム、プロミス、レイクの3社からお金を借りている場合、その借入を東京スター銀行のおまとめローンで1社にまとめることができます。

利息制限法の上限金利は、借入金額が高くなると、その分上限金利が下がるように設定されています。おまとめローンで借金をまとめると、おまとめ先の借入れ金額が大きくなるので、その分金利が下がる可能性があります。

借入先が1社になることで、返済管理がラクになるのも、おまとめローンのメリットの1つです。

ただし、おまとめローンにも当然審査があるので、必ずしもローンをまとめられるとは限らないことに注意が必要です。

親族や友人にお金を借りる

どうしても返済額が準備できない場合には、親族や信頼できる友人からお金を借りることも検討してください。

借金を打ち明けるのに抵抗があるのはわかりますが、このまま返済ができない状態が続いてしまうと、近い将来、財産を差し押さえられてしまう可能性が高いです。

親族や友人であれば、利息を取らずにお金を貸してくれるかもしれませんし、その都度返済を待ってくれる可能性もあります。

お金を借りている以上、たとえ親族や友人であっても誠意を持って対応する必要はありますが、どうしてもお金を準備できないのであれば、一時的な金銭援助を受けることも検討してみましょう。

公的融資制度・給付金を利用してお金を借りる

病気などで一時的にお金が必要なのであれば、国や各自治体の公的融資制度や給付金制度を活用することも検討してみましょう。

公的融資制度であれば、低金利もしくは無利子でお金を借りることができますし、給付金であればお金を返済する必要もありません。

公的融資制度にはさまざまなものがあり、「社会福祉協議会の生活福祉資金」、「各自治体の母子父子寡婦福祉資金貸付金」、「ハローワークの求職者支援資金融資」などがあります。

利用条件や借りれる金額はそれぞれ異なるので、詳しくは各自治体や社会福祉協議会などに問い合わせてみましょう。

なお、公的融資制度に関しては、こちらの記事でくわしく解説しています。

→国や市役所でお金を借りる!即日申し込み可の18の方法

保険会社の契約者貸付でお金を借りる

生命保険などに加入している場合、契約者貸付を利用して保険会社からお金を借りることができる場合があります。

契約者貸付とは、保険を解約したタイミングで受け取れる解約返戻金の範囲内で、保険会社からお金を借りれる制度です。

保険会社が規定する一定の条件を満たせば、基本的に審査なしでお金を借りれるので、うまく活用すれば非常に有意義な制度となるでしょう。

ただし、仮にお金を返せなくなった場合には、保険を解約したときにもらえる解約返戻金が減ってしまったり、お金を借りすぎると保険契約が失効し、保障がなくなってしまう可能性もあります。

契約者貸付を利用するのであれば、返済計画をしっかり立てたうえでお金を借りる必要があります。

債務整理で生活を1から立て直す

色々な対策を試したものの、どうしても借金を完済できる目処が立たない場合には、債務整理をして生活を1から立て直すことを検討しましょう。

債務整理には、おもに【任意整理】・【自己破産】・【個人再生】の3つがあります。

| 任意整理 | 借入先と交渉し、利息のカットや支払い回数を調整してもらう手続き。面倒な手続きが一切不要なので、借金総額がそこまで大きくない場合におすすめです。 |

| 自己破産 | 裁判所に借金をゼロにしてもらう手続き。借金総額が大きく、利息をカットしただけでは毎月の返済が難しい場合におすすめです。 |

| 個人再生 | 裁判所に借金を大幅に減額してもらう手続き。借金総額が大きいものの、さまざまな理由で自己破産ができない場合におすすめです。 |

手続きごとに特徴があり、それぞれメリットやデメリットが異なります。

自分に合った債務整理を選択するには、借金状況や収支状況、今後の返済見込みなどから総合的に判断する必要があります。

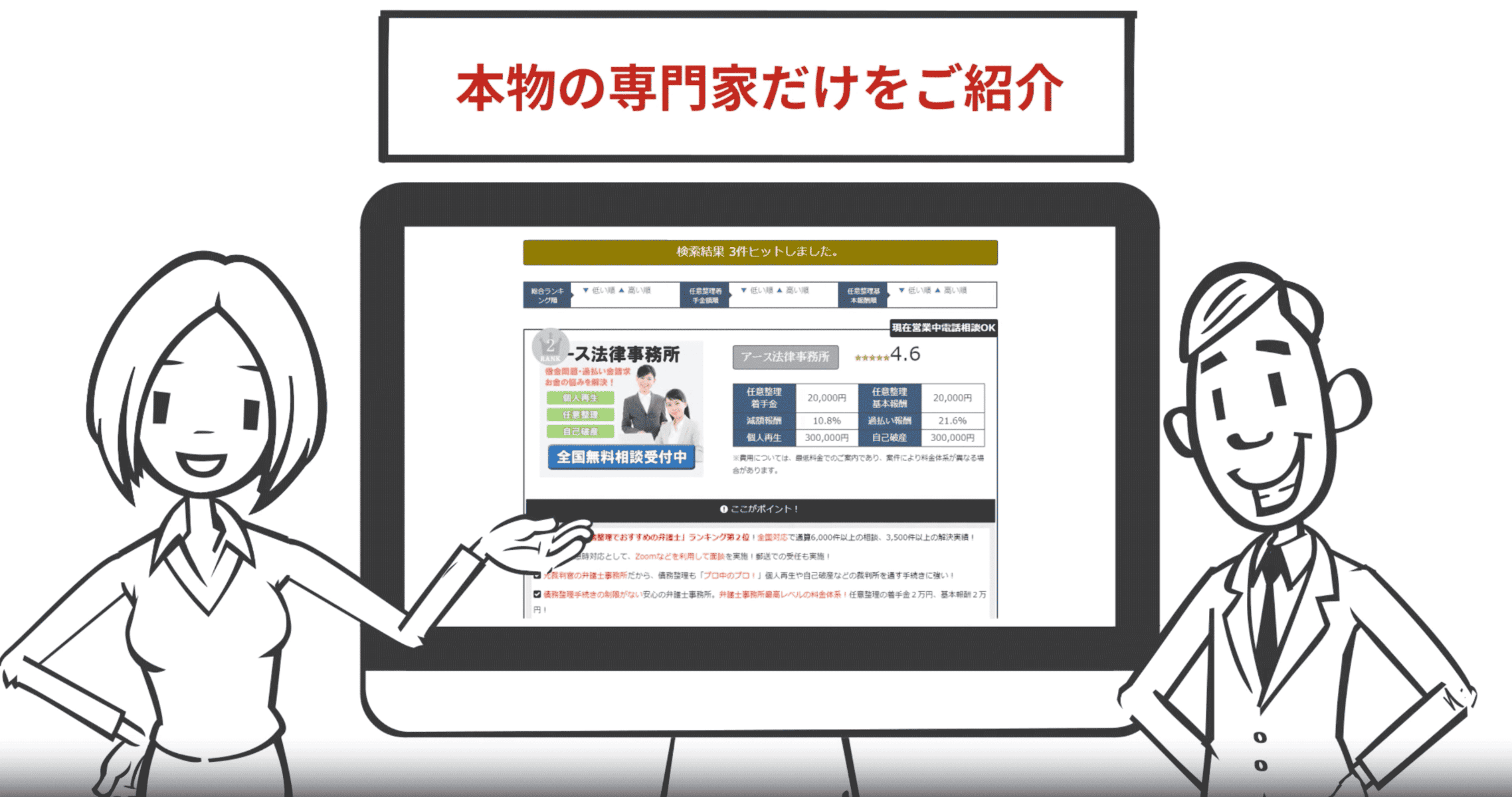

債務整理相談ナビでは、債務整理の方法が簡単に診断できる「債務整理診断ツール」を提供しています。

自分の状況であれば、どんな方法があるのか知りたい方はご利用ください。

もちろん、借金を返せないからといって必ずしも自己破産しなければいけないわけではないので、まずは債務整理に強い弁護士に相談してみることをおすすめします。

なお、債務整理のくわしい解説については、こちらの記事をご覧ください。

→【最新】債務整理のデメリット・メリットとは?その後の生活への影響を解説

借金が返せないときの「状況別」対応方法

借金が返せない理由は、人によってさまざまです。

借金を返せない場合の基本的な対処法について理解したら、次に状況別の対応方法を確認していきます。

- 「無職」の場合

- 「生活保護受給者」の場合

- 「うつ病 (病気)」になった場合

- 「大学生」の場合

- 「個人事業主(自営業)」の場合

- 「法人」の場合

自分が無職の場合

けがや病気などで職を失ってしまい、収入がなく借金の返済が難しい場合には、公的融資制度を利用してお金を借りることを検討しましょう。

たとえば、社会福祉協議会の生活福祉資金貸付なら、無利子でお金を借りられる可能性があるうえ、減収が続けば返済が免除されることもあります。

また、債務整理で借金を減額または免除してもらうのも良いでしょう。

ただし、無職で今後も働ける見込みが全くない場合や、家族からの援助も受けられない場合には、任意整理ができない可能性が高いです。その場合、自己破産で借金をゼロにする手続きを選択することになります。

債務整理をおこなうには弁護士費用がかかりますが、法テラスの費用立替制度を利用すれば、無利子で弁護士費用を立て替えてもらうことができます。

自分が生活保護受給者の場合

生活保護受給中に借金の返済が難しくなった場合、自己破産を検討してください。

生活保護を受給しても、借金の返済義務は無くなりません。ここで注意しなければならないことは、生活保護費を借金返済に充てられないことです。

生活保護費は、経済的に困窮している人に対して支給される、生活に最低限必要なお金です。

生活費以外のところで使うお金は生活に最低限必要なお金とはいえないため、借金返済に充てることも禁止されているのです。

一方で、生活保護を受けたからといって借金の返済義務がなくなるわけではなく、滞納が続けば、生活保護費が振り込まれる預金口座を差し押さえられてしまう可能性もあります。

働いていない以上、これ以上収入が増えることもありませんし、お金を借りても返せなくなる可能性が高いです。

そのため、生活保護費を受給しながら借金問題を解決するには、自己破産で生活を立て直すことを検討しましょう。詳しくは以下の記事で。

自分がうつ病 (病気)になった場合

うつ病などの病気になってしまいどうしても働けない状態の場合、症状の程度によって対応方法が異なります。

一時的に働けない状態であれば、公的融資制度を利用してお金を借りたり、任意整理で今ある借金を整理するのも良いでしょう。

一方、症状が重く、長期間働けないような状態であれば、傷病手当や障害年金、生活保護などを受給したうえで、最終的には自己破産をするのが現実的な解決策となるでしょう。

うつ病の場合、働くのが難しいばかりか、ストレスから無駄使いしてしまう可能性もあり、いつのまにか借金が膨れ上がってしまうケースも珍しくありません。

治療に専念することはもちろんですが、借金についても取り返しがつかなくなる前に、早めの対策を心がけるようにしましょう。

自分が大学生の場合

大学生のうちにお金を借り過ぎてしまい、返済が難しくなってしまった場合、まずは家族に助けを求められないかを検討してください。

大学生の借金であれば、まだそこまで金額が大きくないケースがほとんどで、自己破産をするほど深刻な状況ではないケースが多いです。

また、大学生の場合、公的融資制度の利用条件を満たさないケースも多いので、お金を借りるのであれば信頼できる家族から借りるのがリスクが少ないです。

どうしても家族に知られずに借金問題を解決したいのであれば、任意整理をおこなうのが良いでしょう。

ただし、学生でも高校生の場合は未成年なので、親の同意がなければ任意整理を進められません。

なお、任意整理をしたことを第三者に知られることはないので、就職活動や奨学金の受給に悪影響を及ぼすことはありません。

家族に頼れず、任意整理で信用情報に傷がつきたくないからといって、闇金などからお金を借りることはくれぐれもしないようにしましょう。

自分が個人事業主(自営業)の場合

個人事業主(自営業)が借金を返せなくなった場合、国や自治体の補助金や助成金を利用できないか確認してみましょう。「IT導入補助金」や「小規模事業者持続化補助金」など、経営状況によっては利用できる補助金がいくつかあります。

また、信用保証協会が保証することで、金融機関からお金を借りやすくする「事業再生保証制度」や、経営が苦しい事業主を対象とした貸付「セーフティネット貸付」などを利用するのも良いでしょう。

前年度よりも著しく収入が減った場合には、申請することで税金の減額や免除を受けられる可能性もあります。

どの制度を利用できるかは人によって異なりますが、資金繰りに困った場合には、市区町村の役所や社会福祉協議会、ハローワークや政策金融公庫に確認してみることをおすすめします。

もし、お金を借りるだけでは借金の返済が難しい場合には、債務整理で借金を整理することも検討しましょう。

自分が法人の場合

会社名義の借金を返済できなくなった場合には、個人事業主(自営業)の場合と同様に、公的支援制度を利用して経営を立て直せないかをまず検討してみましょう。

たとえば、次のような支援制度を活用できる可能性があります。

- IT導入補助金(参照:IT導入補助金 2024)

- ものづくり・商業・サービス 生産性向上促進補助金(参照:ものづくり補助金総合サイト)

- 小規模事業者持続化補助(参照:小規模事業者持続化補助金)

- 経営改善サポート保証制度(参照:経営改善サポート保証(感染症対応型)制度について)

- 経営環境変化対応資金(参照:セーフティネット貸付)

- 緊急経営安定貸付け(参照:契約者貸付の概要)

- 経営セーフティ共済(参照:経営セーフティ共済とは)

- コロナ借換保証制度(参照:コロナ借換保証について)

- マル経融資(参照:マル経融資(小規模事業者経営改善資金))

- 税金の減額、免除(参照:納期限までに納付することが困難な方へ)

また、債務整理で経営の立て直しを図ることも有効です。

会社の場合、借金総額が大きいケースが多いため、返済できなくなった場合には、任意整理ではなく、法人破産で倒産手続きをおこなうことになるでしょう。

倒産手続きには、借金の減額・免除、返済方法を変更しながら会社の経営を立て直す「再建型」と、会社を消滅させる「清算型」の手続きがあります。

借金状況や経営状況などを総合的に判断したうえで、どちらを選択すべきかを決めることになります。

注意点としては、もし経営者が会社名義の借金の連帯保証人になっていた場合、法人破産をしてもその借金の支払い義務が経営者に移ってしまうケースがあることです。この場合、会社と同じタイミングで、経営者も自己破産をおこなうことになるでしょう。

経営者個人が自己破産をすると、信用情報に傷がつくことで一定期間の間、自身の名義で事業資金を借りれなくなります。

経営者個人が破産する場合には、今後新しい事業を起こす際に悪影響が出ることを頭に入れておきましょう。

借金が返せないときの「借入先ごと」の対応方法

次に、借金が返せないときの「借入先ごと」の対応方法について確認していきます。

- 個人間(友人)の貸し借りの場合

- 会社からの借金の場合

- 家族からの借金の場合

- 家族の借金を背負った場合

- クレジットカードの借金の場合

個人間(友人)の貸し借りの場合

友人など特定の個人から借りたお金を返せなくなった場合には、まず貸主に相談して返済期日を伸ばしてもらえないか、返済額を調整してもらえないかを確認してみましょう。

要望を受け入れてくれるかどうかは貸主によりますが、約束した期日に返済できないことを真摯に謝罪し、いつまでに返済できるかを明確に伝えるようにしてください。

親族や友人だからといって「まぁいいや」などと考えていると、関係が悪化してしまったり、裁判を起こされて財産を差し押さえられてしまう可能性があります。

収支状況や今後の返済の見通しをしっかりおこなったうえで、返済計画を貸主に対して提案してみましょう。

もちろん、このままでは今後返済できる見込みがないのであれば、債務整理で借金を整理することも検討すべきです。

任意整理で弁護士が間に入り、借金を返せないことにつき真摯に謝罪すれば、減額交渉や期限の延長についてスムーズにいくケースも多いです。

また、公的融資制度を利用して、お金を借りることを検討してみるのも良いでしょう。

個人間の借り入れであっても、消費者金融からお金を借りているのと同じ状況だと思って対応するようにしてください。

会社からの借金の場合

「従業員貸付制度」など、会社から借りたお金を返せなくなった場合、個人間の貸し借りと同様に、まずは返済期日や返済額を調整してもらえないかを相談してみましょう。

注意点としては、会社からの借金を返せなくなった場合、会社に居づらくなる可能性があることです。会社からお金を借りていることをほかの従業員に知られてしまうと、事実と異なる噂が広まってしまう可能性もあるでしょう。

たとえ、転職や退職でお金を借りた会社を離れたとしても、借りているお金は一括返済を要求されてしまいます。

会社から借りたお金を返せない場合には、まず会社に相談してみたうえで、それでも返済が難しい場合には債務整理を検討するようにしましょう。

家族からの借金の場合

家族から借りたお金が返せなくなった場合も、基本的にはまず家族に相談してみることが重要です。

家族からの借金の場合、利息もかからず、返済期日も優遇してもらっているケースが多いため、返済を後回しにしてしまうケースも珍しくありません。

家族だからといって滞納が長期間に及ぶと、関係が悪化してしまい、また別のトラブルの種になってしまう可能性もあります。

家族からお金を借りている場合、もともと好意でお金を貸してくれていることが多いので、債務整理をする場合でも、事前に一言相談しておくのが良いでしょう。

なお、借金の返済が困難な状況に陥っているにもかかわらず、消費者金融からの借金は返さずに家族にだけ借金の返済をしてしまうと、自己破産が認められなくなってしまう可能性があります。

今後返済できる見込みがない場合には、お金を借りた家族だけでなく、債務整理に強い弁護士に今後の対応方法について相談してみることをおすすめします。

家族の借金を背負った場合

借金の返済義務を負うのは、基本的にお金を借りた本人だけです。そのため、自分の両親や兄弟が借りたお金の返済義務を負うことはありません。

もし、貸主から「家族なんだから代わりにお金を返して欲しい」などと言われた場合には、キッパリと断ってしまって問題ありません。

ただし、以下に該当する場合には、借金を返せなくなってしまった家族の代わりに返済義務を負うことになります。

- 借金を負った家族を相続した場合(相続放棄をしなかった場合)

- 借金の保証人や連帯保証人になっている場合

- 借金の名義人が自分名義になっている場合

もし、借金を返せなくなった家族と生計が同一だった場合には、借金の滞納により自分の生活にも悪影響が出てしまう可能性があるので注意が必要です。

自分に借金の返済義務が課されてしまいそうな場合には、家族に債務整理を検討してもらうよう提案してみると良いでしょう。

また、病気などで本人が借金を整理するのが難しい場合には、成年後見制度を活用して家族の借金を管理する必要があります。

なお、もし多額の借金がある家族が亡くなった場合には、相続放棄の手続きを取らない限り、借金を相続してしまう可能性があります。

預貯金などのプラスの財産と借金などのマイナスの財産を総合的に考えて相続放棄すべきかを検討する必要があるので、自己判断するのではなく、専門家である弁護士に相談するのが良いでしょう。

クレジットカードの借金の場合

クレジットカードのショッピング利用分が払えなかったり、キャッシングで借りたお金が返せない場合には、分割払い・リボ払い・スキップ払いなどをうまく活用して、返済のやりくりができないかを検討してみましょう。

クレジットカードの返済ができない場合も、消費者金融から借りたお金を返せない場合と同様です。日常の支払いでクレジットカードを利用していると、どうしてもお金を借りている感覚が薄くなってしまいがちです。

しかし、クレジットカードの支払いは、たとえショッピング利用分であってもお金を借りていることには変わりありません。

滞納が長期に及ぶと、クレジットカードが使えなくなったり、ブラックリストに載ってしまうことになるので、しっかり返済計画を立てる必要があります。

カード会社に返済期日や返済額について相談してみるのも良いですが、返済見込みがない場合には、取り返しがつかなくなる前に、早めに債務整理を検討することをおすすめします。

借金を返せないときの注意点とは?絶対にやってはいけないこと

借金を返済できないときに絶対にやってはいけないことは、次のとおりです。

- 督促の連絡を無視する

- 借金返済のためにお金を借りる

- 闇金からお金を借りる

- クレジットカードの現金化

- 夜逃げして借金取りから逃げる

- 時効を待つのはリスクが大きい

以下、それぞれくわしく解説していきます。

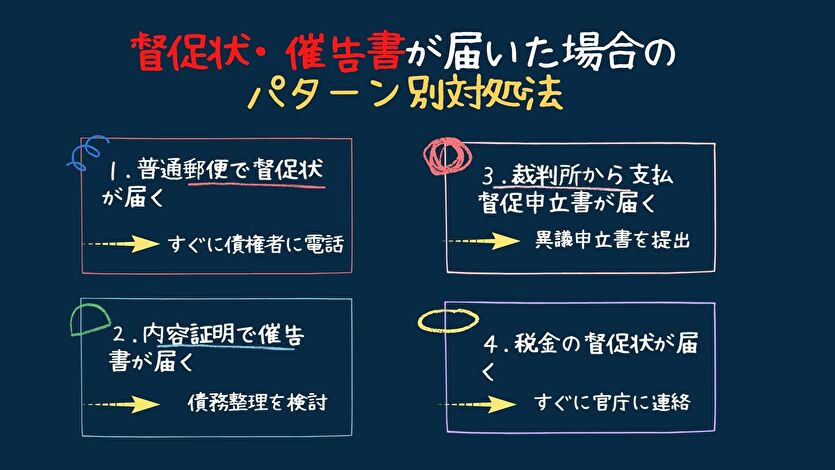

督促の連絡を無視する

貸金業者からの督促の連絡を無視することは絶対にしないでください。

たしかに、返済できなかった後ろめたさや、話したとしてもどうせ返済できないことなどから、督促の電話やハガキを無視してしまうこともあるでしょう。

しかし、貸金業者も貸したお金を穏便に回収したいと考えているため、1回返済が遅れてしまったくらいでキツイ言葉を投げかけてくるようなことはありません。

むしろ、督促の連絡で返済が厳しい事情をしっかり伝えることで、返済期日や返済額を調整してもらえる可能性があります。

督促を無視していると、今後の返済に関する信頼を失くしてしまい、一括返済を要求されてしまったり、裁判を起こされる可能性も高くなってしまいます。

また、督促のハガキや書面が何度も届くと、さらに怖い催告書も届き、家族に借金のことがバレてしまう可能性も高まるでしょう。

業者と直接話すのが怖い気持ちはわかりますが、取り返しがつかなくなる前にしっかり話し合っておくことが重要です。

借金返済のためにお金を借りる

返済期日までにお金を用意できないからといって、ほかの業者からお金を借りることは避けてください。

借金の返済のために借金をする、いわゆる自転車操業になってしまうと、新しく借り入れしている分、いつまで経っても返済総額は変わりません。

借り入れ件数が増えて多重債務者になってしまうと、返済管理ができなくなり、借金を返せなくなるのも時間の問題です。

そもそも、借金を返せなくなっているにもかかわらず、新たにお金を借りていては本末転倒です。借金の返済のためにお金を借りる行為は、借金問題の根本的解決にはならないことを、しっかり頭に入れておいてください。

闇金からお金を借りる

当たり前ですが、借金を返せないからといって闇金からお金を借りることは絶対にやめてください。

さまざまなところからお金を借りていると、多重債務から消費者を守る総量規制や信用情報の関係で、そのうちお金を借りれなくなります。

闇金業者は、「ブラックでも審査なしで即日融資が可能」などと甘い言葉で多重債務者に対してお金を貸そうとしてきます。

1度でも闇金からお金を借りてしまうと、違法な高金利を設定されて、いつまで経っても借金を完済できない状態に陥ってしまいます。

最近では、SNSやwebサイトを通じて簡単にお金を借りれるソフト闇金なども増えています。

一見、闇金ではないように見えても、違法な貸付をおこなう業者は多数存在するので、借金の返済に困っているときの甘い誘い文句には、くれぐれも注意してください。

万が一借りてしまった場合の、闇金業者が嫌がることについての人気記事はこちらです!

クレジットカードの現金化

クレジットカードで購入した商品を売却してお金にするなど、いわゆる「クレジットカードの現金化」でお金を用意することも絶対にやめてください。

クレジットカードの現金化は、カード規約に明確に反する行為です。現金化をおこなったことがカード会社にバレると、クレジットカードが強制解約となり、残りの債務額について一括返済を要求される可能性があります。

そもそも、クレジットカードで商品を購入している以上、翌月に購入代金を支払う必要がある点で、新たな借金をしている状況と変わりません。

なお、クレジットカードの現金化について詳しく知りたい方は、こちらの記事をご覧ください。

→クレジットカード現金化の方法や仕組みを解説!違法?安全?おすすめ業者はある?

夜逃げして借金取りから逃げる

借金を返済できないからといって、夜逃げして借金を踏み倒そうとすることは絶対にやめてください。

夜逃げしても、住民票や連帯保証人などから居場所がバレてしまう可能性が高いですし、借金を踏み倒そうとしたことで、債権者の心証を悪くする可能性が極めて高いです。

借金を踏み倒すつもりでお金を借りていると判断された場合には、詐欺罪として警察に逮捕される可能性もあります。

夜逃げしても借金問題の根本的解決にはなりませんし、居場所をバレないようにするために住民票を移さない場合には、法律違反として過料が科される可能性があります。

選挙権や国民年金、国民健康保険や児童手当などの各種行政サービスも受けられなくなるので、住民票を移さないデメリットは非常に大きいといえるでしょう。

夜逃げするくらい借金の返済に苦しんでいるのであれば、弁護士に相談して自己破産をするのが良いでしょう。

時効を待つのはリスクが大きい

借金の返済義務を失くすために時効が成立するのを待つことは、非常にリスクが大きいことを理解しておくべきです。

最終取引日(借入や返済など)から5年経過した場合には、消滅時効が成立し、借金の返済義務がなくなります。

ただし、時効が成立するケースは極めて少なく、ほとんどの場合、時効が成立するのを防ぐために貸金業者が何らかの対策をしてきます。

たとえば、裁判を起こされた場合には、判決から10年経過するまでは時効が成立しなくなりますし、催告書によって借金の返済を要求された場合には、そこから6か月経過するまでは時効の完成が猶予されます。

時効成立を待って滞納期間が長くなると、その分利息や遅延損害金は膨らんでいきますし、クレジットカードが強制解約になったり、ブラックリストに載ってしまう可能性が高くなります。

時効を待つ場合には相応のリスクがあることを、しっかり頭に入れておいてください。

借金を支払えなくなるとどうなる?滞納から財産の差し押さえまでの流れ

借金を支払えなくなると、最悪の場合、裁判を起こされて財産を差し押さえられてしまいます。

借金の滞納から強制執行までのおおまかな流れは、次のとおりです。

- 返済日の翌日:遅延損害金が発生する

- 2〜3日後:電話・メール・督促状により督促される

- 2か月後:信用情報機関に事故情報が登録される(ブラックリストに載る)

- 2〜3か月後:催告書や一括請求の通知が届く

- 3か月後:裁判所から支払督促や訴状が届く

- 判決後:支払いを無視すると財産を差し押さえられる

この流れはあくまでも一般的な流れを示したものなので、督促を無視していたり、1回も返済していないような場合には、3か月経過する前に裁判を起こされる可能性も否定できません。

1度差し押さえをされてしまうと、基本的にはその差し押さえを止めることはできなくなるので、返済ができなくなる前から、早めの対策をおこなうことが重要になります。

借金を返済できなくなった場合の末路とは?

借金を返済できなくなった場合の末路は、次のとおりです。

- ブラックリストに載り日常生活に制限がかかる

- 財産を差し押さえられ生活がままならなくなる

- 会社に借金がバレて仕事を続けられなくなる

- 家族に借金がバレて離婚、子どもにも会えなくなる

借金を滞納した場合のリスクをしっかり把握しておき、そうならないための対策をなるべく早めにおこなうことを心がけてください。

ブラックリストに載り日常生活に制限がかかる

借金を長期間滞納して信用情報に事故情報が登録される(ブラックリストに載る)と、日常生活にさまざまな制限がかかります。

ブラックリストに載った場合の悪影響には、主に次のようなものがあります。

- 現在使っているクレジットカードが使えなくなる

- 新たにクレジットカードを作れなくなる

- 住宅ローンや自動車ローンを組めなくなる

- スマートフォンを分割払いで購入できなくなる

- 引越しの審査に通らない可能性がある

- 子どもの奨学金の保証人になれなくなる

1度ブラックリストに載ってしまうと、滞納している借金を完済してから5年程度経過するまでは、その情報を削除できなくなります。

また、5年経過しても、すぐにローンを組めるとも限らないので、長期間に渡り、日常生活に悪影響が出てしまうことになるでしょう。

財産を差し押さえられ生活がままならなくなる

滞納が長期間におよび、強制執行の手続きを取られてしまうと、預金口座に入っているお金や給与を差し押さえられてしまうため、生活がままならなくなってしまう可能性があります。

預金口座の場合、その預金口座に入っているお金を全て差し押さえられてしまいます。差し押さえられた口座に入金される年金なども差し押さえられてしまうため、最低限の生活を送ることすら難しくなってしまうことがあるでしょう。

また、給与を差し押さえられた場合、手取りの4分の1に相当する額をあらかじめ差し引かれた金額が会社から支払われることになるため、生活費が足りなくなるおそれがあります。

業者の差し押さえは裁判所を通しておこなわれるため、基本的に生活が苦しいからといって止めることができません。

債務者名義の持ち家がある場合には、差し押さえられて強制的に競売にかけられてしまうため、家を追い出されて生活拠点を失ってしまうこともあります。

会社に借金がバレて仕事を続けられなくなる

給与を差し押さえられた場合、会社に差し押さえられたことがバレてしまうため、会社からの信用を失ってしまったり、会社に居づらくなってしまう可能性があります。

給与の差し押さえられた場合、裁判所から勤務先に対して書面が届き、会社と債権者である業者とが話し合って差し押さえの手続きを進めていきます。そのため、必ず会社に借金の事実と差し押さえの事実がバレてしまうことになるのです。

会社に書面が届かないようにすることはできないので、会社に対して気まずい思いをすることになるでしょう。

家族に借金がバレて離婚、子どもにも会えなくなる

業者からの度重なる催促や、裁判所からの書面が届くことで、家族に借金の事実がバレてしまいます。

それまで借金のことを家族に隠していた場合には、借金を理由に離婚することになったり、親権を失うことで子どもにも会えなくなってしまう可能性があります。

もし、離婚することになった場合には、婚姻費用や慰謝料、養育費などを支払う必要が出てくるため、さらに生活が苦しくなります。

これらのお金は、税金と同じように、自己破産をしても免れることができないお金になるので、自己破産後も苦しい生活を強いられることになるでしょう。

借金を返せない状況にもかかわらず、対策をせずにそのまま放置していると、肉体的にも精神的にも辛い状況に追い込まれることになるのです。

借金の返済ができないならなるべく早く弁護士に相談する

借金の返済がどうしても厳しいのであれば、取り返しがつかなくなる前に、なるべく早い段階で弁護士に相談するようにしてください。

前述したように、「借金を返せない場合に試すべき10の方法」をまず試すことをおすすめしますが、それと並行して弁護士に相談することも、借金問題を悪化させないためには重要です。

専門家である弁護士に相談・依頼するおもなメリットは、次のとおりです。

- 自己破産せずに済む方法をアドバイスしてもらえるかもしれない

- 自分に合った債務整理を提案してもらえる

- 家計を1からやり直すことができる

ここからは、弁護士に相談・依頼するメリットについて解説していきます。

自己破産せずに済む方法をアドバイスしてもらえるかもしれない

借金問題に精通している弁護士であれば、自己破産せずに生活を立て直す方法についてアドバイスをもらうことができます。

借金問題を解決する方法は、その人の経済状況や借金状況によって異なります。借金がかさんでしまい、自己破産しかないような状況であっても、弁護士に相談することで今まで考えたことがなかった解決方法が見えてくるケースも珍しくありません。

とくに、借金問題の経験が豊富な弁護士であれば、さまざまな事情で借金を返済できなくなった相談に対する適切な対処方法を熟知しているため、その人にとってメリットの大きい解決方法を提案してもらうことができます。

自己破産はデメリットも大きい手続きなので、それ以外の方法で借金問題を解決できないかを相談してみることをおすすめします。

ただし、状況次第で自己破産しか道がない場合も当然あります。だからこそ、そういった状況になる前に相談することをおすすめしています。

自分に合った債務整理を提案してもらえる

債務整理に精通している弁護士であれば、その人に合った債務整理の方法を提案してもらえます。

債務整理にはそれぞれメリット・デメリットがあり、人によってどの手続きを選択するのがベストなのかが異なります。

収支状況や借金状況、今後の返済の見通しや財産状況など、さまざまな事情を総合的に考慮しなければ適切な手続きを選択できないので、債務者個人が判断するのは困難である場合がほとんどです。

単純に借金総額が大きいからといって自己破産を選択してしまうと、持ち家や車を手放すことになってしまったり、仕事を変えなくてはいけなくなってしまうケースもあります。

どの手続きを進めるにも専門家の力は必要不可欠になるので、まずは弁護士に相談だけでもしてみることが重要であるといえるでしょう。

当メディアでも、自己診断できる債務整理診断ツールを提供していますので、相談の前に診断してみると良いでしょう。

家計を1からやり直すことができる

弁護士に依頼して債務整理をする1番のメリットは、借金問題を解決して生活を1から立て直せるようになることです。

任意整理であれば完済までの道が明確に見えるようになりますし、自己破産であれば借金がゼロになるため、新たな気持ちで生活ができるようになるでしょう。

もし、債務整理をしなかったとしても、弁護士に相談して自分の借金状況を整理することで、自分が何をすればいいかが明確になり、今後の生活も明るく過ごせるようになるでしょう。

弁護士に相談したからといって必ずしも依頼しなくてはいけない訳ではないので、まずは1度気軽に相談してみることをおすすめします。

借金を返せない場合によくある質問(Q&A)

借金はいくらまでなら大丈夫?

ただし、「借金総額が年収の3分の1を超えている」場合には、債務整理を検討したほうがいい状況であるといえるでしょう。

借金総額が年収の3分の1を超えている場合、貸金業者からお金を借りれる上限金額を超えている(総量規制)ため、自身の返済能力を超えていると判断できるからです。

注意したいのは、総量規制は貸金業者からお金を借りる場合にのみ適用されるものなので、銀行からの借り入れやクレジットカードのショッピングなどについては、総量規制を超えてしまうことができる点です。

たとえば、年収300万円で貸金業者から総額100万円のお金を借りていたとしても、さらに追加で銀行からお金を借りたり、クレジットカードのショッピングで買い物ができてしまうことになるのです。

年収の3分の1を超えたからといって必ずしも返済が困難になる訳ではありませんが、債務整理を検討すべき1つの目安として考えておくのが良いでしょう。

また、ある弁護士事務所では、返済のための借入が始まったら「黄色信号」、返済が自転車操業になったら「赤信号」と話されていました。

黄色信号で相談してもらえれば、多くの解決策があるとのことでした。

具体的な金額でやばいと判断するのが難しくても、この基準であればわかりやすいと思います。

借金を返さないと犯罪が成立する?

たとえば、もともとお金を返すつもりがないにもかかわらず、さまざまな業者からお金を借りて1円も返さないような場合には、詐欺罪として刑事罰を受ける可能性があるでしょう。

滞納しているにもかかわらず、督促を無視するなど不誠実な態度をとると「もともと返すつもりがなかったのではないか」と疑われてしまうことにもなりかねません。

もし、詐欺罪と疑われてしまった場合には、速やかに弁護士に相談するようにしてください。

ギャンブルや投資で作った借金を債務整理できる?

競馬やスロットなどのギャンブル、FXや投資などで作った借金の場合、自己破産手続きにおける「免責不許可事由」に該当するため、自己破産手続きを進められない可能性があります。

一方で、任意整理や個人再生の場合、借金の原因によって手続きが進められなくなることはありません。

また、自己破産であっても、弁護士が裁判所に対して釈明をおこなうことで、借金の免除が認められる可能性もあります。

借金の原因が何であれ、どの手続きを選択すべきかは専門的な判断が必要になるので、自己判断で手続きを選択するのではなく、弁護士に相談するのがベストだといえるでしょう。

まとめ

借金を返せなくなり、業者からの督促を無視していると、最終的には裁判を起こされ財産を差し押さえられてしまいます。

その人の状況によって対処法は異なりますが、まずはこの記事でご紹介した対策を上から順番に試してみることをおすすめします。

また、それと同時に早い段階で弁護士に相談しておくことも重要です。相談したタイミングで依頼しなかったとしても、1度相談しておくことで、今後返済ができなくなった場合にすぐに債務整理などの手続きに移ることができます。

強制執行まで手続きが進んでしまうと、もはや自己破産しか対応方法がなくなってしまうので、取り返しがつかなくなる前に対策を施すことを心がけてください。

当サイトおすすめの債務整理で人気専門家ランキング

債務整理(任意整理や自己破産など)でおすすめの弁護士・司法書士のおすすめをランキングしました。