【最新】給料ファクタリングはやばい?安全、違法?即日で審査が甘いランキングはない!

最近、将来受け取る給料を今すぐ現金化できる「給料ファクタリング」を利用する方が徐々に増えてきています。

給料ファクタリングを利用すると、まだもらっていないお給料に相当するお金を「今」受け取れるので「給料の前借り感覚」で利用してしまう方もちらほら。

しかし給料ファクタリングは違法になる可能性もあるので、注意が必要です。高額な手数料をとられて後悔する方も少なくありません。

今回は「給料ファクタリング」とは何なのか、違法ではないのか、安全に利用できる方法はあるのか、解説していきます。

目次

給料ファクタリングとは

給料ファクタリングとは、労働者が自分の「給料」をファクタリング会社に債権譲渡して、譲渡代金を受け取ることができるサービスです。

給料ファクタリングとは、労働者が自分の「給料」をファクタリング会社に債権譲渡して、譲渡代金を受け取ることができるサービスです。

まだもらっていない給料を「いますぐ現金化」できるので、早くお金が必要なサラリーマン・労働者に徐々に浸透してきています。

給料の前借りとの違い

給料ファクタリングは「給料の前借り」と似ていますが、異なります。前借りは「勤務先から先に給料をもらう」ことですが、ファクタリングサービスは「ファクタリング業者に給与債権を譲ることで代金をもらう」ことだからです。

給料ファクタリングは「給料の前借り」と似ていますが、異なります。前借りは「勤務先から先に給料をもらう」ことですが、ファクタリングサービスは「ファクタリング業者に給与債権を譲ることで代金をもらう」ことだからです。

給料ファクタリングを利用しても、勤務先から給料が支払われる時期に変わりはありません。

また勤務先から給料を前借りする場合、減額されずに全額が支給されます。給料は「全額を支給しなければならない」という労働基準法上の原則があるからです。一方給料ファクタリングの場合、ファクタリング会社に「手数料」をとられるので、「本来より受け取れる金額が少なくなります」。

労働基準法 第三章(賃金) 第24条(賃金の支払):賃金は、通貨で、直接労働者に、その全額を支払わなければならない。

そもそもファクタリングとは?

給料ファクタリングは「ファクタリング」の1種です。そもそもファクタリングとは何なのか、理解しておきましょう。ファクタリングとは、いわゆる「債権譲渡」による現金化のシステムです。

従来ファクタリングは、中小企業や個人事業者に利用されるケースが多数でした。事業者は資金繰りのためにお金を必要とする場面がよくあるからです。

他社への売掛金などをファクタリング業者に債権譲渡して早期に現金化すれば、支払いに回すことができ、支払い遅延や不渡りなどを防げます。

ファクタリング会社は債権譲渡を受けるときに利用者から「手数料」をもらうことによって利益を得ます。

給料ファクタリングは、このサービスをサラーリマン・労働者の持つ「給与債権」に応用したものです。サラリーマン・労働者は会社に対して「給料を請求できる権利」である「給与債権」を持っています。

ファクタリング会社は給与債権の譲渡を受けて手数料を差し引いた分を労働者に渡し、利益を得ます。これが給料ファクタリングの基本的な仕組みです。

2種類の給料ファクタリング

給料ファクタリングサービスをより細かく見ていくと、2種類(①3者間ファクタリング、②2者間ファクタリング)があります。

給料ファクタリングサービスをより細かく見ていくと、2種類(①3者間ファクタリング、②2者間ファクタリング)があります。

①3者間ファクタリング

勤務先の会社を巻き込んだファクタリングです。労働者とファクタリング会社、勤務先の会社の3者が合意してファクタリングを進めます。

②2者間ファクタリング

勤務先の会社を巻き込まずに労働者とファクタリング会社との約束だけで成立するファクタリングサービスです。

以下でそれぞれについて詳しくみていきましょう。

①3者間ファクタリングの仕組み

3者間ファクタリングの「3者」とは、労働者とファクタリング会社、勤務先の会社です。

3者間ファクタリングを利用するときには、労働者が会社へと連絡を入れて給料ファクタリングを利用すると伝え、了承を得ます。

そして契約書を作成し、ファクタリング会社から手数料を差し引いた給料の入金を受けます。その後会社はファクタリング会社へ給料の全額を支払います。

②2者間ファクタリングの仕組み

2者間ファクタリングの「2者」は労働者とファクタリング会社です。この場合、労働者は勤務先の会社にファクタリングについて告げません。

ファクタリング会社と契約して、手数料を差し引いた給料の支払いを受けます。その後、給料は労働者へ全額支払われるので、労働者が自分で給料全額をファクタリング会社へ入金します。

2者間ファクタリングの場合、勤務先にファクタリング利用について知られずに済みます。通常給料ファクタリングを利用することなど会社に知られたくないので、多くのケースで2者ファクタリングが利用されます。

しかし2者間ファクタリングの場合、手数料が高額になる傾向があります。3者間ファクタリングのケースで3〜5%程度、2者間ファクタリングのケースでは5~20%程度が手数料の相場です。

実質的には多くのケースで2者間ファクタリングが行われており、労働者は高額な手数料を払っているのが現状です。

給料ファクタリングは安全?違法・やばいの?

ファクタリング会社へ給料を債権譲渡。給料を前借りするシステム。

ファクタリング会社へ給料を債権譲渡。給料を前借りするシステム。

なんとなく「怪しい」「やばい」と感じた方もいるのではないでしょうか?実際給料ファクタリングは「違法」になる可能性があり、もちろん安全ではありません。

ネット上には多くの給料ファクタリング業者が堂々と広告を出していますが、今規制されていないから合法というわけではありません。

以下で給料ファクタリングの法的な問題点やリスクを紹介していきます。

貸金業法違反

給料ファクタリングは「貸金業法違反」になる可能性があります。

貸金業法は「貸金業者」を規制する法律です。貸金業者とは「お金を貸し付けて利息を得ることにより利益を得ている事業者」を意味します。たとえば消費者金融会社やカード会社などが典型的な規制対象です。

日本で「貸金業」を営むには、必ず「貸金業登録」をしなければなりません。登録せずに貸金業を営むと「闇金」として厳しく処罰されます。

登録している業者かどうかは、こちらで簡単に調べられます。→https://clearing.fsa.go.jp/kashikin/index.php

貸金業法 第三条(登録):貸金業を営もうとする者は、二以上の都道府県の区域内に営業所又は事務所を設置してその事業を営もうとする場合にあつては内閣総理大臣の、一の都道府県の区域内にのみ営業所又は事務所を設置してその事業を営もうとする場合にあつては当該営業所又は事務所の所在地を管轄する都道府県知事の登録を受けなければならない。

ファクタリングは一見「債権譲渡」という形をとるので金銭貸し付けとは異なります。

しかし内情をみると、「債権を担保に貸付を行っているのと同じ」ケースが少なくありません。特に2者間ファクタリングの場合、債権譲渡とは言いつつも第三債務者である勤務先には一切通知しないなど不自然な仕組みになっています。

ファクタリングが「貸金業の無登録営業(闇金)」とみなされると、貸金業法違反となり、ファクタリング業者には重い刑事罰も科されます。

その他の無登録な悪質な業者1:個人間融資(ひととき融資)

ひととき融資とは、違法な高金利でお金を貸し付けるだけではなく、相手の弱みにつけ込んで体の関係を求める行為でNHKなどニュースでも取り上げられています。

非常に悪質で逮捕者も多く出ています。詳しい解説記事はこちらです。

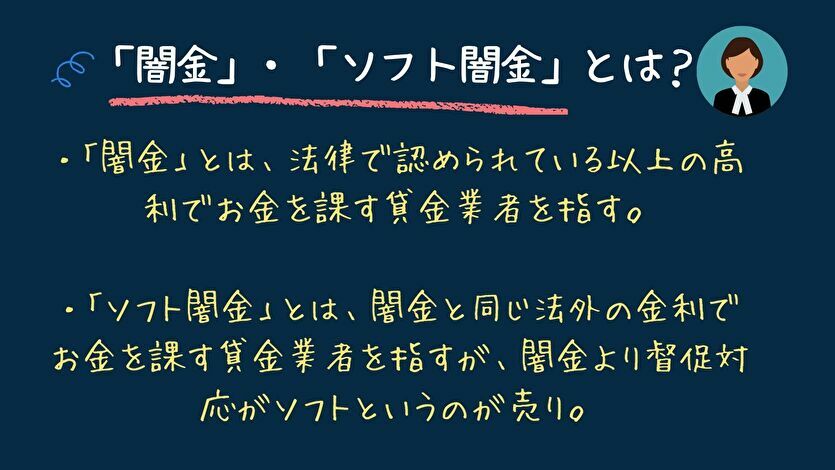

その他の無登録な悪質な業者2:ソフト闇金業者

ソフト闇金とは、いわゆる「闇金」ですが、闇金の中でも利用者(個人)に優しく接してくる業者で、「ソフト」という優しい名前がついています。

一瞬安心かと思いますが、違法な金利を取る闇金業者ですので、絶対に利用しないようにしましょう。

また、闇金業者同様違法に高い利息を取っていたとして逮捕される業者も出ているクレジット現金化業者も決して利用しないように注意しましょう。

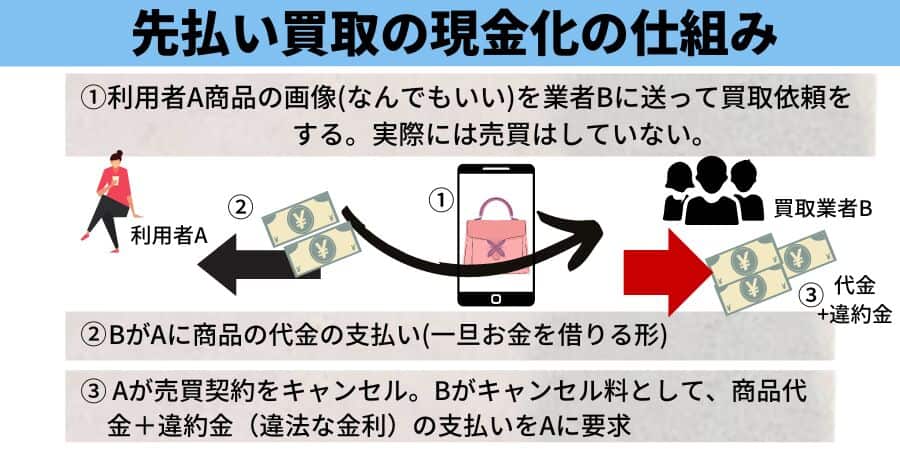

その他の無登録な悪質な業者3:先払い買取現金化業者

先払い買取という制度も、わかりにくいことから闇金とは一見考えませんが、金融庁からも注意勧告をされている業者の一つです。

利息制限法違反、出資法違反

給料ファクタリングが「利息制限法違反」や「出資法違反」になる可能性もあります。利息制限法は、お金を貸し付ける際の「上限利率」を定める法律です。

貸金業者がお金を貸し付ける際には以下の利率が上限です。

・貸付額が10万円未満…年率20%

・貸付額が10万円以上100万円未満…年率18%

・貸付額が100万円以上…年率15%

貸金業者以外の個人が貸し付ける際には年率109.5%が上限となります。

ファクタリング業者が「貸金業者」に該当する場合には、上記の年率(最高でも20%)以下でしか利息をとってはなりません。しかしファクタリング業者の「手数料」を年率換算すると、上記を大きく超えるのが通常です。

給料ファクタリングの手数料は業者によっても異なりますが、たとえば10%程度としましょう。給料は契約後1か月程度で入金されるので、1か月の利息が10%ということになります。これを年率にすると「120%」という極めて高額な利率になり、利息制限法を大きく超過してしまいます。

また日本には「出資法」という法律もあります。これは利息制限法を超過して貸付を行った業者や個人を処罰する法律です。給料ファクタリングが「貸金」ということになると、給料ファクタリング業者は出資法違反となり、重い刑事罰が科される可能性が高くなります。

労働基準法の潜脱

給料ファクタリングは運用が始まってから日が浅いので、まだおおっぴらに問題にはなっていませんが、今後は労働基準法との関係で問題が生じる可能性もあります。

労働基準法は、「給料の支払い方法」について厳しく規制しています。

給料は労働者が生活するために必要な非常に重要な権利なので、確実に受け取れるように保護を図っているのです。具体的には以下の5原則が適用されます。

通貨払いの原則

給料は必ず通貨で支払わねばなりません。食事や株式などの現物支給は認められません。

全額払いの原則

給料は必ず全額を一括で支払わねばなりません。分割払いや違約金の差し引きなどは認められません。

直接払いの原則

給料は必ず労働者本人に直接支払わねばなりません。たとえ家族であっても「代わりに受けとる」ことはできません。

毎月1回以上払いの原則

給料は、必ず毎月1回以上支払わねばなりません。2か月に一回の給与払いなどは認められません。

一定期日払いの原則

給料は「毎月15日」「毎月第4月曜日」など、一定の期日に支払わなければなりません。「今月は15日」「来月は7日」「その次はいつになるかわからない」などの支払い方法は違法です。

給料ファクタリングの場合、上記の「全額払いの原則」や「直接払いの原則」に違反するおそれがあります。直接的には違反しなくても、「労働者が給料の全額を受け取れなくなる」「労働者が給料を会社から直接もらえなくなる」などの状況が発生するので、労働基準法を潜脱する違法な手段とみなされる可能性も考えられます。

今はまだ「給料ファクタリングが労働基準法違反」という議論が大きくなっているわけではありませんが、今後はそういった可能性もあることを覚えておいてください。

利用者が処罰される心配はない

・給料ファクタリングは違法な可能性がある

・給料ファクタリングで違法になると刑事罰も適用される

このように聞くと「給料ファクタリングを利用したら、自分も処罰されるのでは?」と心配になる方もいるでしょう。

それについては安心してください。給料ファクタリングが違法とされるとき、処罰を受けるのは給料ファクタリング業者であり、利用者(労働者)が貸金業法や出資法、労働基準法などによって処罰される心配はありません。

ただ、処罰されないとしても給料ファクタリングには労働者に不利益をもたらすリスクがたくさんあるので、できるだけ利用しないようお勧めします。

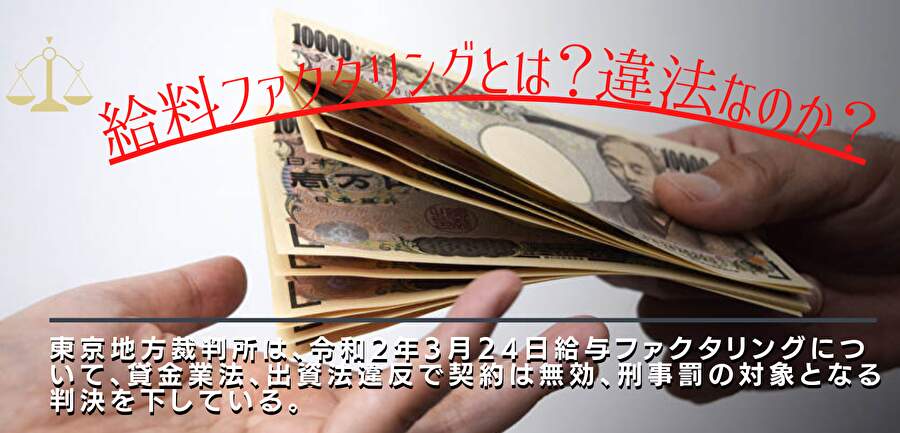

結局給料ファクタリングは違法なのか?

結局、給料ファクタリングは違法なのでしょうか?

結局、給料ファクタリングは違法なのでしょうか?

結論的にいうと「違法よりのグレー」という言い方になるでしょう。必ずしも違法とは言い切れませんが「違法になる可能性が濃厚」「違法になるケースが多い」ということです。

現在、逮捕されずに給料ファクタリング業を営んでいる業者もたくさん目につくので「これだけ堂々と営業しているなら違法じゃないのでは?」と思われるかも知れませんが、「今逮捕されていないから適法」ということにはなりません。

過去にファクタリング業者が逮捕された事例もありますが、その業者も逮捕されるまでは通常通り営業を行っていました。

また給料ファクタリングは2019年初め頃から始まった比較的新しいサービスで、規制が追いついていない状況もあります。今後は規制が厳しくなってくれば逮捕事例が発生する可能性もあるので、なるべく利用は控えつつ状況を見守っていきましょう。

※2020.3.24追記 2020年3月24日に東京地方裁判所が、給与ファクタリング2件について、貸金業法、出資法違反で契約は無効、刑事罰の対象となる判決を言い渡しています。やはり規制が厳しくなってきています。

※2020.8.31追記 2020年7月29日大阪府警生活経済課は、コンサルタント会社「SONマネジメント」(東京都)の社員男女4人を貸金業法違反(無登録営業)の疑いで逮捕しました。府警によると「給料ファクタリング」による摘発は全国初。

※2021.2.28追記 2021年2月26日北海道警は、東京都内や埼玉県の男女5人を貸金業法違反(無登録)容疑で逮捕した。北海道警が給与ファクタリングの業者を摘発したのは初めて。

※2021.1.14追記 2021年1月14日警視庁は、給料ファクタリング大手「ZERUTA(ゼルタ)」の社長ら男女7人を貸金業法違反(無登録営業)と出資法違反容疑で逮捕した

給料ファクタリングを利用するリスク

給料ファクタリングが仮に違法でないとしても、利用してよいわけではありません。給料ファクタリングには大きなリスクを伴うので、きっちり理解しておきましょう。金融庁からも注意を喚起しています。

給料ファクタリングが仮に違法でないとしても、利用してよいわけではありません。給料ファクタリングには大きなリスクを伴うので、きっちり理解しておきましょう。金融庁からも注意を喚起しています。

- 手数料が高い

- 低い手数料で勧誘し、実際には高い手数料を取られるリスク

- ファクタリングで給料前借りすると将来困る可能性がある

- 根本的な解決にならない

- 闇金のようなファクタリング会社もある

- 利用者名簿がまわってしまう可能性

- 刑事事件に巻き込まれるリスク

- 勤務先と直接交渉して前借りした方が良い

以下で詳しく解説します。

手数料が高い

給料ファクタリングを利用すると「手数料」が発生します。給料ファクタリング業者はボランティアでファクタリングサービスを行っているわけではないからです。業者にもよりますが、手数料は10%以上になるケースも多数あります。

手数料が10%ということは、単純計算で年率120%の借金をするのと同じです。そのような高額な手数料を払って給料をファクタリングするのは、闇金からお金を借りるのと何ら変わりはありません。

低い手数料で勧誘し、実際には高い手数料を取られるリスク

給料ファクタリングを利用するとき、労働者は通常「会社に知られたくない」と考えるものです。そこで多くの場合、手数料の高い「2者間ファクタリング」が利用されます。

実はこれも給料ファクタリング業者の狙いの1つです。

まずは「手数料3%」などと低額な手数料をうたって労働者に「安い」と思わせ勧誘します。しかし実際には「2者間になるので手数料が上がります」などといって10%以上の高額な手数料を適用します。このようにして給料ファクタリング業者に給料の多くを吸収されてしまいます。

「手数料が3%程度ならいいや」という安易な気持ちで給料ファクタリングを利用してはなりません。

ファクタリングで給料前借りすると将来困る可能性がある

給料ファクタリングを利用すると、将来支給される給料がファクタリング会社に支払われてしまいます。つまり本来の給料支払時期には給料を受け取れないのです。

今お金に困っていて給料ファクタリングを利用して一時しのぎができても、次の給料日にお金を受け取れないので2か月先の支払い日まで給料なしで生活しなければなりません。

そのようなことが可能でしょうか?給料の支給日の期間が空いてしまうことにより、将来余計に困るリスクが高まります。

将来のことを考えても、やはり給料ファクタリングは利用すべきではありません。

根本的な解決にならない

給料ファクタリングを利用する方は「とにかくお金が必要」という切羽詰まった状況にあるものです。

・借金の返済日が来て督促を受けている

・パチンコなどのギャンブルや投資で大負けした

・冠婚葬祭でお金が必要

・海外旅行に行きたい

・結婚式を挙げたい

しかし、上記のような状況で給料ファクタリングを利用しても、問題を解決できない可能性が高いと言えます。

たとえば借金の督促を受けているとき、給料ファクタリングで一時しのぎをしても借金が完済されるわけではありません。結局来月また同じように困ります。

延々と給料ファクタリングを利用することなんてできませんよね?(そのようなことをすればファクタリング手数料の分手取りが減るだけで不利益しかありません)。

海外旅行に行きたい、結婚式を挙げたいなどの事情で給料ファクタリングを利用するのもお勧めしません。

これらは今自分たちでできる範囲で行うべきであり、違法な可能性のある給料ファクタリングに頼ってまで行うべきではないからです。冠婚葬祭でお金に困っても、闇金に近い給料ファクタリングを利用すべきではありません。

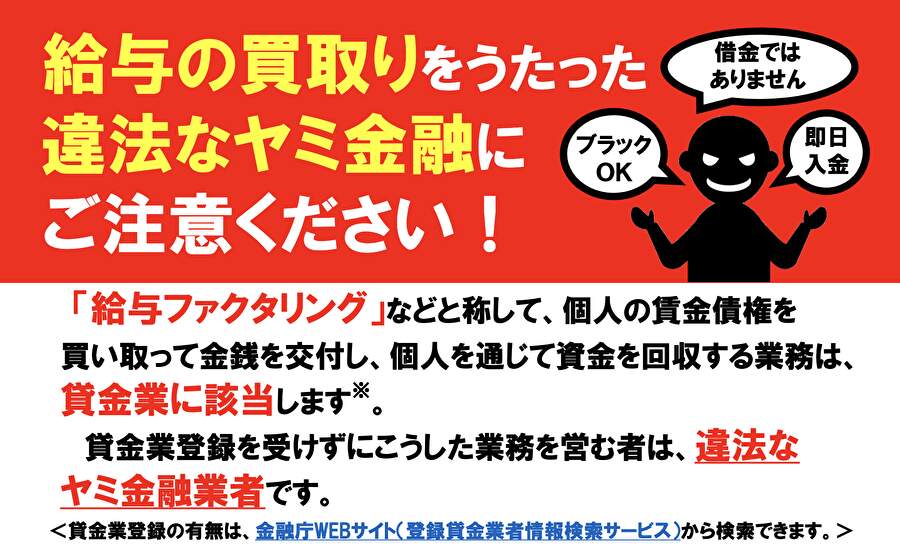

「LINE完結」など闇金のようなファクタリング会社もある

ファクタリングサービスを行っている業者にも問題があります。たとえば「ブラックでもOK」「即日入金」「LINE完結」などのフレーズで利用を誘っているものが目につきますが、これらの営業文句は「ヤミ金業者が勧誘する言葉」の典型です。

絶対とは言えませんが、従来の闇金業者が「法の抜け道」として給料ファクタリング業に移ってきている可能性もあります。そのような怪しい業者と関わり合いになりたくなければ給料ファクタリングの利用は控えましょう。

万が一、闇金によって弁護士の助けが必要な場合、以下の記事が参考になります。

利用者名簿がまわってしまう可能性

給料ファクタリングを行っている業者は「まとも」とはいえないところも多数あり「個人情報の管理」もずさんです。

そもそも闇金業者は「闇金の利用者名簿」を作ってお互いに回し合い、顧客情報を共有していました。

給料ファクタリングも同じことで、利用すると氏名や勤務先、住所や電話番号、口座番号などの情報がさまざまな方面へ漏れてしまう可能性が高いといえます。

「この人はお金に困っている人」というリストに載せられて、以後別の給料ファクタリング業者や闇金業者などからさまざまな勧誘を受ける可能性がありますし、架空請求詐欺などの被害に遭うリスクも高まります。

個人情報を守るためにも、給料ファクタリングの利用は控えるようお勧めします。

刑事事件に巻き込まれるリスク

給料ファクタリング業者は貸金業法違反、出資法違反などの違法行為になる可能性が濃厚です。もしかして、あなたの利用した給料ファクタリング業者が将来警察に逮捕されるかも知れません。そうなったらあなた自身も「被害者」「関与者」として警察に話を聞かれたりする可能性もあります。

面倒ごとに巻き込まれたくないなら給料ファクタリングの利用はやめておいた方が良いでしょう。

勤務先と直接交渉して前借りした方が良い

労働基準法上、労働者が勤務先から合法的に給料を前借りできるケースがあります。労働者が「出産、病気、けが、災害などの非常時にお金が必要になったとき」には、既に働いた分の給料に関して勤務先へ前払いを請求できます。

勤務先から前借りする場合には、手数料などは差し引かれず「全額を支給」してもらえます。完全に合法的な方法であり、怪しい業者に個人情報を知らせる必要もありません。

もしもお金に困った事情があるなら、勤務先と相談して直接給料の前借りをしましょう。

給料ファクタリングを利用してしまって嫌がらせや取り立てに困っているなら?

ここまで給料ファクタリングのリスクを記載してきましたが、既に利用してしまい嫌がらせ等に困っている場合は、弁護士や司法書士など然るべき専門家に速やかに相談することを強くおすすめします。

以下の司法書士事務所では、ファクタリング業者だけでなく闇金業者などの取り立てに迅速に対応にしてくれます。

イーライフ司法書士法人

先払い買取現金化などこれまで説明してきた業者などからの嫌がらせに即日迅速に対応してくれます。

先払い買取現金化などこれまで説明してきた業者などからの嫌がらせに即日迅速に対応してくれます。

給料ファクタリングの特徴

給料ファクタリングには以下のような特徴があります。「メリット」と称されているケースもありますが、闇金特有の勧誘方法に似ており注意が必要です。

給料ファクタリングには以下のような特徴があります。「メリット」と称されているケースもありますが、闇金特有の勧誘方法に似ており注意が必要です。

即日入金

給料ファクタリングは「即日入金」をうたっているケースが多数です。実際にファクタリング業者と契約したら、その日中に手数料を差し引いた給料が口座宛に振り込まれます。

すぐにお金を得られるのは良いのですが、それと引換えに大きなリスクを背負っていることを忘れてはなりません。

個人信用情報の審査が行われない

給料ファクタリングのもう1つの特徴は「個人信用情報の審査」が行われないことです。

個人信用情報の審査とは、消費者金融やカード会社、銀行などから貸付を受けるときの「審査」です。

まともな貸金業者や金融機関へ借入を申し込むと、必ず「個人信用情報」を調べられます。個人信用情報に延滞情報や過去の債務整理情報が登録されていたら、審査に落とされるので借入ができません。

このように「個人信用情報にネガティブ情報が載っていて借入れできない状態」を俗に「ブラックリスト」ともいいます。

ファクタリングは「金銭貸し付けでない」という理解のもと進められており、給料ファクタリング業者も貸金業者ではないので、個人信用情報の審査は行いません。そこで、過去に金融事故を起こしたブラックの方(個人信用情報にネガティブ情報が登録されている人)でも利用できるのです。

給料ファクタリング業者のサイトを見ても「ブラックでもOK」などと書いてあるケースが多数です。

しかし「ブラックでもOK」「審査なし」というのも「闇金の典型的な勧誘文句」です。こうした文言に引きつけられてリスクの高い給料ファクタリングを利用するのは危険と言えるでしょう。

給料ファクタリングランキング!おすすめ業者は?

給料ファクタリングのおすすめランキングは作成できません。作成できない理由は上記で何度も説明してきた通り、違法性があり、実際逮捕者も出ているものをおすすめすることはできないからです。

現在、多数の給料ファクタリング業者がありますが、有名なものとして以下の3つが挙げられます。

・七福神

・千羽鶴

・大吉

上記のどのサービスも「即日入金(即日現金調達)」「ブラックでもOK(ブラックでも利用可能)」などと書かれています。

ホームページを見ると「借金ではないので安心」とも書かれていて、さわやかなイメージのサイトデザインとなっているので「これなら大丈夫そう、利用してみようかな」と思ってしまう方もおられるでしょう。

しかし先にも説明したようなリスクがあることを忘れてはなりませんし、利用はお勧めしません。

2021.3月追記:現在上記3つの業者もサイトが閉鎖されております。七福神に関しては、社長が逮捕されております。やはり、以前説明した通り利用はおすすめできません。

給料ファクタリングの5chでの言及

5chでも集団訴訟など決して安全ではない話が出ています。

651名無しさん@お腹いっぱい

(ツイン、ファクタエイトなど)

集団訴訟のほうまとまりだしてます。最新情報おまちください。

給料ファクタリングを利用する前に

借金があって困っているなら給料ファクタリングではなく債務整理によって解決すべきです。

病気やけがで生活できないなら、生活保護という手段もあります。介護費用がないなら介護認定を受けて行政から補助してもらいましょう。

失業したときなどには健康保険の減免や住民税の分割払いができるケースなどもあるので、給料ファクタリングを利用する前に、他の手段で解決できないか調べてみるべきです。

困ったとき、自分一人ではどうすればよいかわからないときには弁護士や司法書士などの専門家や消費者センター、市町村役場、福祉事務所などに相談してみてください。

当サイトおすすめの債務整理で人気専門家ランキング

この記事の編集者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azul編集部が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが当編集部の使命です。毎日信頼されるお役立ちコンテンツを制作中。